源泉所得税の納付期限である7月10日を過ぎますと、1月分~6月分の納期の特例納付分と6月分までの毎月納付分の納付状況がわかります。

税務署の源泉所得税担当は、8月になると源泉所得税を納付していない状態(未納)である会社や事業主を抽出して、9月に未納ハガキを送付します。

これを未納整理といい源泉所得税担当では大事な仕事のひとつとなっています。

未納ハガキとは

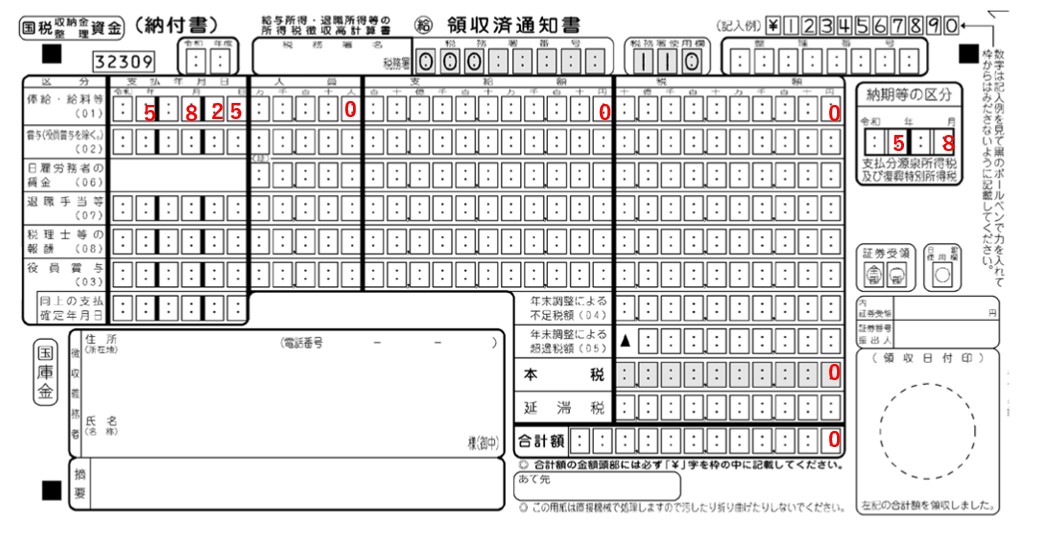

未納ハガキには給与や税理士報酬など納付の確認がとれない月が明示されています。

源泉所得税を納めていない場合には、いつ・支給人数・支給額・税額を記入して、納付予定日などをハガキに記入して返送します。

納付予定日までに納付書またはe-Taxで納付をします。

ただし、未納ハガキを無視したり、ハガキを返送したものの納付予定日までに納付がなかったら次の段階として電話での督促が始まります。

毎日のように電話をかけます。

関与している税理士がいれば関与税理士にも電話をします。

【事務所お知らせ】未納ハガキが来てしまったら

では、未納ハガキが来てしまうケースをいくつかご紹介しつつその対応策を書いてみます。

すでに納付している場合

源泉所得税をすでに納めている場合でも未納ハガキが届いてしまうことがあります。

理由として以下のような場合が挙げられます。

- 未納ハガキ発送直前に納付をしたため行き違いになった

- 所轄の税務署ではない税務署に納付した

- 整理番号を誤って納付した

- 別のグループ法人に含めて納めてしまった

- 納付書の記載誤り(月ずれなど):明らかな誤りの場合は税務署側で訂正しています。例えば、1月~6月分の納付なのに6月分とだけ記載している場合には、過去の納付事績を参考にして明らかに半年分の納付であれば1月~6月分と訂正します。

例えば、税務署の異動によりA税務署に納めるべきものをB税務署に納めてしまった場合は、A税務署に連絡をしてデータを引き継いでもらう作業が必要となります。

そのための根拠資料として納付済みだとわかる納付書の写しがあるとスムーズです。

ハガキの回答だけで納付データを移すのは難しいですし時間がかかってしまいます。

給与の支払がない

開業間もないときなど、給与の支払がない場合もありますよね。

ではなぜ未納ハガキが来てしまうのでしょうか?

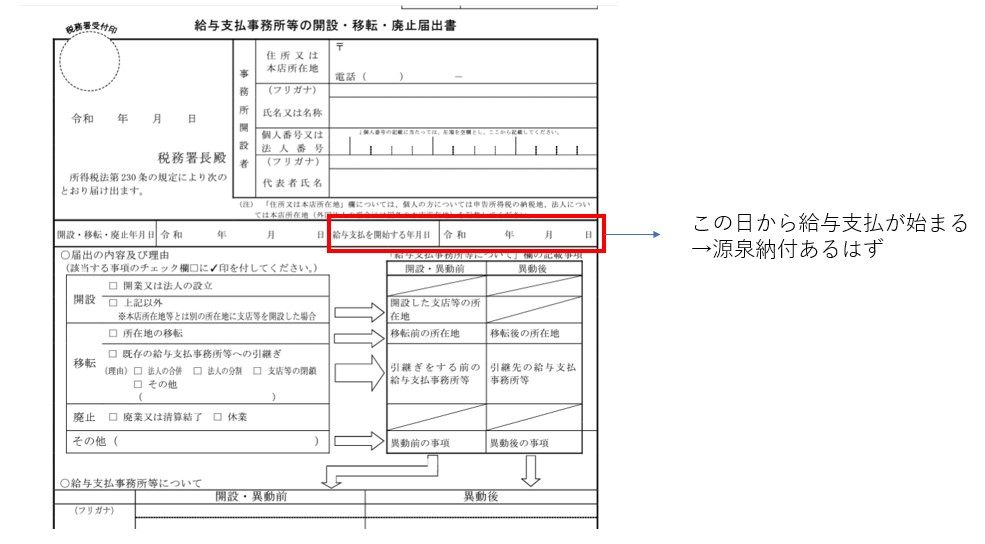

それは開業時や給与支払開始時に届け出ている「給与支払事務所等の開設届出書」を見て判断されているからです。

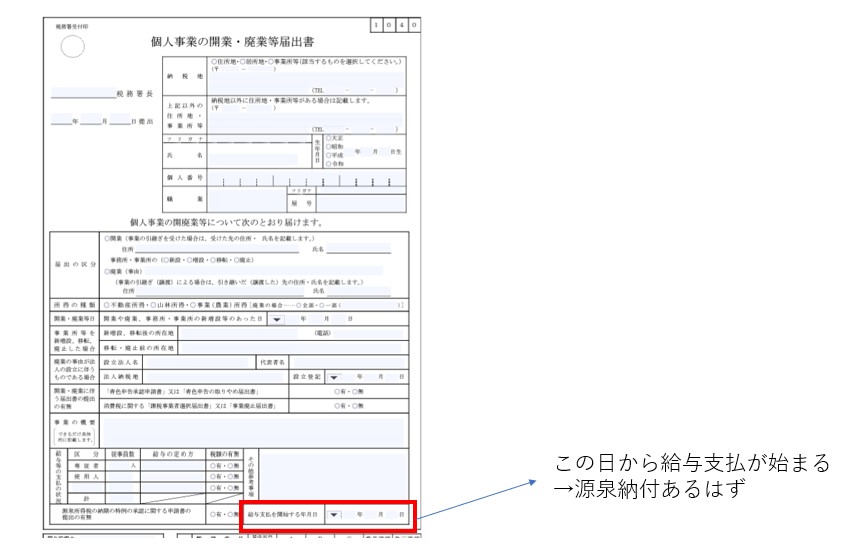

「給与支払を開始する年月日」から給与が発生している=その翌月10日までに源泉所得税の納付があるはずだ、と判断されるわけです。

その日以降納付がないまたは報告がないと未納状態だと判断してしまいます。

また、個人事業主の場合には「個人事業の開業等届出書」に記載欄があります。

でも実際仕事の都合などにより給与の支給がないこともありえます。

原則は、納付期限内(支給月の翌月10日まで)または納期の特例なら7月10日または翌年1月20日までに支給額・税額それぞれ0円の納付書を提出します。

それを給与の支払開始日まで提出し続けることになります。

しかし、毎月納付ですと毎月納付書を記入して提出することになりますのでめんどくさくなるかもしれませんね。

また、明らかに先にならないと給与が発生しないこともあるかもしれません。

もちろん、給与支払が開始されたら税務署に連絡をいただいたほうが助かりますし、さらに支給開始が遅れる場合も連絡をいただいたほうが管理上は楽になります。

また、開業間もないころですと税理士や司法書士などの報酬だけ発生して給与の支払がない場合もあるでしょうね。

空欄だと給与の支給があるのに記載がもれているのかもと判断されてしまい未納ハガキの対象になってしまう可能性があります。

または、給与支給欄が空欄であったとしても備考欄に「給与支給がない」旨を記載いただいてもかまいません。

給与の支給はあるけど税額がない

給与の支給はあるけど源泉所得税額を計算すると0円という場合もあるかと思います。

その場合も、毎月(または半年分)納付書に支給額と税額0円を記載して提出していくのが原則です。

そうすると今後納付書の提出をしなくてよくなるかもしれません。

もしくは税務署にご連絡をいただきその旨をお伝えいただくといいかと思います。

まとめ

今回は未納ハガキが送られる理由を解説してみました。

納付書の備考欄への記載は人それぞれですが、納付書上でしか源泉所得税の意思表示ができないわけですので活用すべきだと考えます。

また、もし給与の支給が当初に届け出ていたものと変わった場合には税務署に連絡するのがおススメです。

ただ、「給与の支給があり税額もあるのに税額なし」と記載するというウソは絶対にやめましょう。

提出されている確定申告書や決算書から情報は分かっていますので、ウソをついていると必ずバレて痛い目に遭いますのでご注意下さい。

では。