年金相談をしていると、税金のご相談も併せて質問をされることが多いです。

先日、一緒に相談対応をしている社労士がお客様からこのような内容の質問を受けたそうです。

それは、「源泉控除対象配偶者って何?」ということ。

改めて整理してみたいと思います。

【事務所お知らせ】「源泉控除対象配偶者」とは?

年金や給与を受け取る際には所得税が天引きされてきます。

天引きされた所得税を「源泉所得税」といい、支払者(会社や日本年金機構)が国に納付をしないといけません。

源泉所得税を計算するときに、配偶者や扶養親族の数を数えて税額を計算していきます。

源泉控除対象配偶者という言葉を分解してみますとこんな感じです。

- 源泉:「源泉」所得税

- 控除対象:源泉所得税の計算で控除ができる

- 配偶者

つまり、源泉控除対象配偶者は源泉所得税の計算で使われる言葉であることがわかります。

年末調整や確定申告では配偶者控除や配偶者特別控除という言葉がありますが意味合いが異なります。

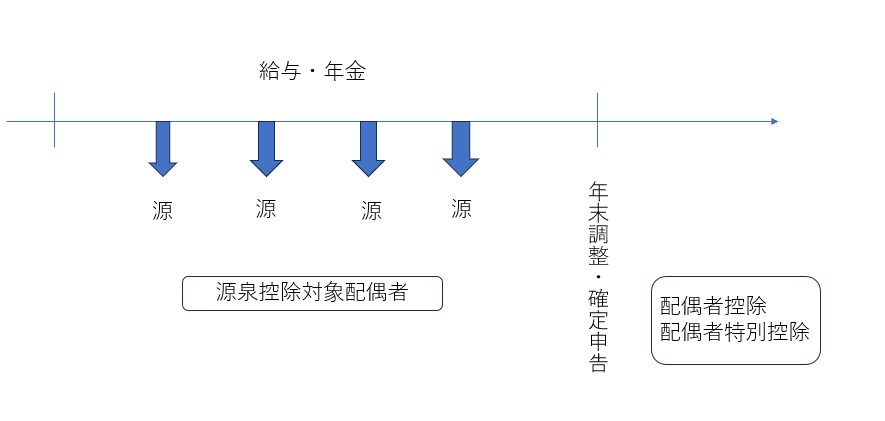

簡単に言いますと、以下の図のように時点が違うのです。

毎月の源泉所得税の計算で使うものが源泉控除対象配偶者、年末調整や確定申告時点で使うものが配偶者控除・配偶者特別控除、というイメージです。

合計所得金額が95万円以下?

源泉控除対象配偶者に当てはまるための要件を挙げてみます。

- 生計一の配偶者

- 合計所得金額95万円以下(=給与収入で150万円以下)

- 本人の所得が900万円以下

これらの要件をすべて満たせば、源泉所得税を計算する際に控除することができます。

配偶者控除は合計所得金額48万円以下、配偶者特別控除は合計所得金額48万円から133万円以下なら控除を受けることができます。

では、合計所得金額95万円ってどこからでてきたのでしょうか?

これは、配偶者控除と配偶者特別控除の控除額が影響しています。

配偶者控除額

年末調整や確定申告時で使う配偶者控除額は、

70歳未満ですと38万円

です。

配偶者特別控除額

年末調整や確定申告で使う配偶者特別控除額は以下の通りです。

配偶者の所得金額と本人の所得金額により控除額が決められています。

控除額が38万円である範囲=合計所得金額95万円以下

配偶者控除は合計所得金額48万円以下なら38万円の控除、配偶者特別控除は合計所得金額48万円超95万円以下なら38万円の控除なんですね。

つまり、合計所得金額95万円以下であれば配偶者控除であっても配偶者特別控除であっても同じ38万円の控除になります。

以前このブログで、源泉所得税は仮のもの・年末調整や確定申告で正しい所得税を計算し直すんだ、と書きました。

源泉所得税の計算時における源泉控除対象配偶者と年末調整・確定申告時の配偶者控除・配偶者特別控除との間に違いがあってはならないんです。

まとめ

今回は、源泉控除対象配偶者と年末調整や確定申告における配偶者控除関係について整理してみました。

参考になれば幸いです。

では。