最近ニュースで報道されている年収の壁。

配偶者や扶養親族が一定収入未満であれば税金の負担が減ったり健康保険や国民年金保険料を払わなくてもよくなります。

ではそもそも年収って何なんでしょうね?

意外と盲点だと感じています。

年収の考え方~税金上と社会保険で違いあり

年収の壁には、所得税や住民税における税金上の年収の壁と、健康保険や厚生年金における社会保険上の年収の壁とがあります。

年収の壁とは税金上や社会保険上の扶養に入れるかどうかの基準だと思ってください。

税金上扶養に入れる年収は、1月1日から12月31日までの1年間に発生した金額で計算をします。

つまり、令和6年の年収については11月18日以降の収入は見積額となります。

ですので、夫が控除することができる配偶者控除や扶養控除を令和6年中に受けるためには、妻の収入や子どもの収入はいま確定している収入とこれからの見積額を合計します。

一方で、社会保険上扶養に入れる年収は、扶養認定を受けた日以降の年間見込額で計算をします。

この年間とは、必ずしも1月1日から12月31日までの1年間を指しているわけではないです。

例えば、退職により扶養認定を申請する場合には、過去の年収が130万円を超えていたとしても、退職日の翌日からの1年間の収入で判断をします。

退職日が令和6年3月31日だった場合には、その翌日令和6年4月1日から令和7年3月31日までの収入で判断をするということです。

ほかにも、パートやアルバイトによる給与収入では、直近の月額(通常3か月平均)で計算をし、年金収入は最新の年金額で判断をすることになります。

つまり、現時点での収入が今後1年間継続してどうなるのかを見ていくということです。

まとめると、

社会保険上の年収:扶養認定日以降の1年間の収入⇒将来をみる

税金上は過去1年間、社会保険上は将来1年間で判断します。

社会保険の年収の範囲

税金の壁として話がよく出てくる年収は、

- 年収100万円:住民税の支払いが発生

- 年収103万円:所得税の支払いが発生

- 年収150万円・201万円:配偶者の所得控除(配偶者控除と配偶者特別控除)に関係

社会保険の壁としてよく話が出てくる年収は、

- 年収106万円:勤務先の規模により健康保険・厚生年金保険への加入義務が発生

- 年収130万円:上記以外の勤務先の場合、国民健康保険や国民年金の保険料の支払いが発生

です。

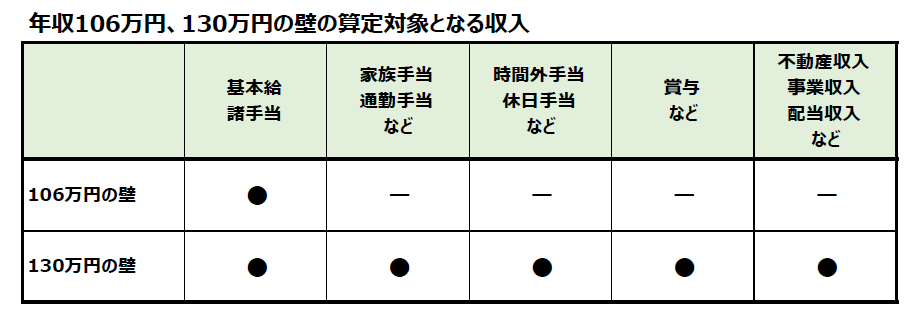

このうち、社会保険の年収106万円と130万円については、年収の捉え方が異なっていることに注意が必要です。

引用:厚生労働省 「年収の壁について知ろう」

年収106万円の計算は基本給や諸手当で決まります。

一方で、年収130万円の計算には、時間外手当や休日手当(残業代)や賞与も含まれますし、給与収入以外の収入も含まれるところがポイントです。

この「年収130万円の壁」が実は問題で、残業代も収入に含まれることから年末などに就業調整をされる方が多くなるとされていてこの問題が影響しています。

まとめ 誰目線の話かを整理

年収の壁ということで1年間の収入についての話を書いてきました。

そもそも年収の捉え方が税金と社会保険で異なります。

では今後は誰目線で収入をとらえていくのかを考えていきたいところです。

つまり、従業員本人なのか、妻なのか、子どもなのか。

ここをごちゃごちゃにしてしまうと混乱してしまいます。

今後はそれぞれの目線の話を書いてみようかなと思っていますのでお楽しみに。

では。