年末調整が終わると給与所得の源泉徴収票を従業員に渡す必要があります。

市区町村にも提出しますし一定金額以上は税務署に提出しなければなりません。

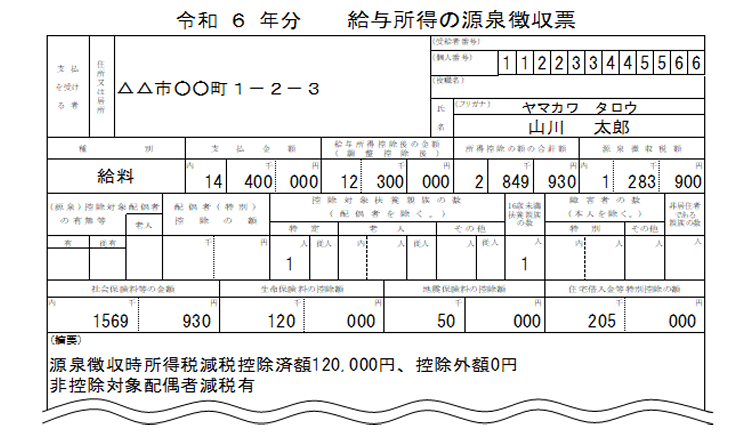

令和6年分は、源泉徴収票に定額減税に関する内容を書いておかないといけないわけですが記載もれが多発しそうな気がして心配です。

改めて源泉徴収票に記載すべき定額減税の内容について整理しておきたいと思います。

源泉徴収票へ記載する定額減税の内容

給与所得の源泉徴収票へ記載する定額減税の内容については、摘要欄に以下のように記載をします。

- 源泉徴収時所得税減税控除済額××円:実際に控除した年調減税額

- 控除外額××円:年調減税額のうち年調所得税額から控除しきれなかった金額

- 非控除対象配偶者減税有:合計所得金額が1,000万円を超える従業員の同一生計配偶者分を年調減税額に含めた場合

摘要欄への記載にあたっては定額減税の内容を最初に記載するようにして書ききれないことがないようにしないといけません。

例えば、従業員のほか妻(同一生計配偶者)と子ども2名がいた場合の定額減税額は30,000円×4人=120,000円です。

このうち、令和6年6月1日から12月31日までの給与の源泉徴収税額から控除した定額減税が72,450円だった場合、120,000円-72,450円=47,550円が控除しきれていません。

この場合、源泉徴収票の摘要欄には以下のように記載をすることになります。

- 源泉徴収時所得税減税控除済額72,450円

- 控除外額47,550円

ちなみに、年末調整をしなかった従業員の源泉徴収票には摘要欄には定額減税額を記載する必要はありません。最終的にご本人が確定申告により精算をするためです。

退職した人も同じように摘要欄には定額減税額を記載する必要がありません。再就職先での年末調整や確定申告で精算をすることになるためです。

【事務所お知らせ】源泉徴収票「控除外額」

控除外額は、定額減税と合わせて行われる給付金の計算のために使われます。

所得税から定額減税で引ききれないと見込まれる人への給付として、今年の夏ごろに「調整給付」という給付が行われました。

この調整給付のうちさらに令和7年に入ってから該当の方だけですが「不足額給付」が行われることになっており、不足額給付の額を計算するために控除外額が使われます。

つまり、調整給付で給付されてさらに不足額が生じる場合に給付が行われるものですから、必ずしも控除外額=不足額給付とはなりません。

給付されないことも当然にあります。

ただ、この控除外額の記載がないと市区町村で不足額給付が計算できないことになりますので注意が必要です。

源泉徴収票を手書きされている場合

年末調整計算をシステムでされている場合には、定額減税の内容も印字されてくるかと思います。

ただし、源泉徴収票を手書きないしはExcelで手入力をされている場合には記載もれや入力もれには気を付けたいところです。

もし摘要欄に入らなそうなら記載内容が判断可能な範囲で省略していいことになっています。

例えば、

- 源泉徴収時所得税減税控除済額→減税控除済額

- 控除外額(これはそのままのほうがいいかも…)

- 非控除対象配偶者減税有→非配有

とかはどうでしょうか?

市区町村が不足額給付を計算する際に使うのが控除外額なわけですからこの部分は明確に示しておいたほうがいいと思われます。

摘要欄には、前職がある方はその内容を記載しないといけないなど記載内容が多くなりがちですので定額減税の内容が抜け落ちないように注意したいところです。

まとめ

先日、年金相談研修の際に何人かの社労士から、控除外額の記載について質問をされたので書いてみました。

特に、源泉徴収票を手書きないしはExcelで手入力されている会社や事業主がいたら気をつけたいところです。

では。