今回は税務署から会社や個人事業主の方宛てに送られてくるお尋ね文書のうち、「扶養控除等の見直しに関する書類」について書いてみたいと思います。

税務署から書類が届くと嫌な感じしますよね。

そもそもこの書類って何?そしてどうしたらいいの?

いろいろな税理士の方が書かれているかもしれませんが、気をつけてほしいポイントを中心に書いてみますので参考にしてみてください。

そもそも「扶養控除等の見直し」って?

この書類が送られてくる理由について簡単に。

会社や個人事業主(以下、会社等)で勤務されている従業員の方ですと、毎年年末調整が行われます。

1年間に得た給与や、配偶者控除や扶養控除などの各種所得控除を計算して所得税額を確定するという作業をします。これは従業員本人ではなく会社等で計算してくれています。

そして、会社等は年末調整が終了した翌年1月末までに従業員に源泉徴収票を交付すると同時に、各市区町村に「給与支払報告書」を提出することになっています。

この給与支払報告書って源泉徴収票と同じものを提出しますよね。

これをもとに各市区町村が住民税を計算してくるという流れです。

給与支払報告書は従業員の住む市区町村に提出しますので、例えば従業員の同居している息子がアルバイトをしていた場合、そのアルバイト先の会社等からも当然報告されてきます。

従業員は息子はアルバイトをしているもののそんなに金額はもらっていないだろうと思って、扶養控除を受ける対象にしていました。

しかし、アルバイト先である会社等からの給与支払報告書により金額を多くもらっていて扶養控除にならない。

そこで、各市区町村自らこの控除は正しいのかというおたずねが来る場合もありますが、同時に会社等の所轄の税務署へ情報提供されてくるのです。

なぜ従業員本人へ直接問い合わせないのかというと、年末調整の計算をしたのはあくまで会社等です。この計算した結果が違っていて年末調整の計算をやり直してほしいためです。

よって、この文書は税務署の源泉所得税担当から会社等宛てに送付してくることになります。

【事務所お知らせ】扶養控除の見直し文書の見方

先ほども書きましたが、給与支払報告書に記載されている情報に誤りがあるのではないかということです。

これは行政指導といって、確認してほしいという「おたずね文書」になります。

まず、この文書。1枚は回答書になっていますので、結果を記入して同封されている封筒で税務署へ返送します。

そして、1枚は会社等の控えです。

中をみると、

①誤り年分②誤りがあると認められる従業員の名前③その方が扶養している配偶者や扶養親族の名前と誤りの理由④備考、と書かれてあるかと思います。

では、1つずつ説明してみます。

①誤り年分

誤りがあると思われる年分が数字で記載されています。例えば平成30年分だと「30」という感じです。

今年は令和3年ですので、令和2年分の誤りが多いと思われます。

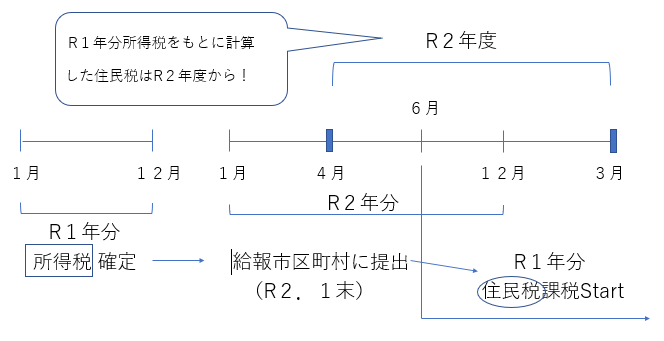

なぜなら所得税が確定してから給与支払報告書をもとに各市区町村が住民税を計算するからです。

令和2年分の所得税の内容が記載された給与支払報告書が各市区町村に届くのは令和3年1月末。

そして、住民税の処理が終わって各市区町村から税務署へ情報が来るのが令和3年8月ごろ。

年末くらいまでに税務署側でおたずね文書を作成して会社等へ送付するという流れです。

あと、誤り年分の横に過去3年間分さかのぼって記載する欄があるかと思います。

同じような誤りを過去にもしている可能性があるからです。

誤り年分だけでなく過去3年間さかのぼって確認していただくことになります。

②誤りがあると認められる従業員の名前

給与支払報告書を提出した時に在籍していた従業員で、誤りがある従業員の名前が記載されています。

③扶養している配偶者や扶養親族の名前と誤りの理由

従業員に配偶者控除や扶養控除を受けている妻(夫)・子ども・親がいる場合に、これら扶養親族の名前が記載されています。

誤りの理由として記載されているものとして以下があります。

- 所得超過:家族が働いていたりして配偶者控除や扶養控除の所得要件に該当しないほどの収入がある

- 重複控除:夫婦共働きの従業員がいたとして扶養親族がいる場合、本来は夫婦どちらか一方の扶養にしか入れないのに両方で扶養をしてしまってふたりとも扶養控除を受けている

- 年少扶養親族:控除の対象となる扶養親族の年齢が該当していないのに扶養控除を受けている(年齢16歳以上が控除の対象)

- 配偶者特別控除誤り:配偶者特別控除内で控除額に誤りがある

- 不存在:家族ではない人を扶養している(亡くなっている人も含む)

従業員が給与支払報告書で提出している配偶者控除や扶養控除に誤りがあって、その理由として扶養家族の名前とどういうところで誤りがあるのかの理由を記載しているという感じです。

④備考

ここには退職した従業員の情報を入れることになります。

どう対応するのか?

一緒に送付されてくる説明書をよく読む

このおたずね文書が来た場合、年末調整をした会社等が対応することになります。

あくまで源泉所得税を徴収し納付する義務があるのは会社等だからです。

したがって、従業員本人に回答させることはしないようにしましょう。

税務署から送付されてくる封筒の中には、このおたずね文書のほかに納付書と説明書があるかと思います。

納付書は必ず入っているかと思いますが、説明書は税務署によって同封したりしなかったりまちまちです。

説明書が入っていれば一度内容を確認してみましょう。

どう対応したらいいかも記載されていますし、もし修正した場合に従業員から追加で税金を徴収して納付書で納付しなければならないのでその手続きの説明も書かれています。

もし、説明書が入っていない場合は、以下を参照してみてください。

従業員へ確認する

誤りがあると認められる従業員へ内容を確認します。

ここで注意点。

従業員へこの書類を丸投げしてしまって、従業員本人から税務署へ問い合わせてしまうケースが多いです。

あくまで源泉徴収をする義務を負っているのは会社等で、従業員本人に誤りがあったとはいえ年末調整の計算をしたのは会社等です。

もし従業員本人が税務署へ問い合わせても何も回答できません。会社等からの問い合わせには回答しますが。

そして、従業員本人へ誤りの理由を説明して、下記のことをやっていただくようにしましょう。

所得超過の場合ー各市区町村へ所得証明書を取りに行ってもらう

先ほど説明した扶養親族が働いていて所得が超過して扶養控除が受けられないと思われる場合、その扶養親族に所得証明書を取ってきてもらって会社等へ提出してもらいます。

従業員本人の所得証明書ではありません。誤りの原因となっている扶養親族の分です。

ここで、所得証明書について。

所得証明書というのは、各市区町村役場で取得することができます。

証明内容は、所得額(内訳と所得金額)で年度ごとに1枚300円の手数料がかかります。手数料は各市区町村により異なります。

配偶者控除や扶養控除を受けられる所得要件を満たしているのかどうかを証明するためです。1か所だけで働いているならある程度計算はできますが、何か所も働いていたら分かりませんよね。

ただ証明書を発行するのに手数料がかかります。従業員本人から親族に確認してもらって明らかに所得が超えていると判断できるのであればあえて所得証明書は不要です。

また、所得証明書を取得するときの注意点として、ほしい年分の証明書を取得していないということがあります。

なぜなら、住民税を扱っている市区町村では「年度」という言葉をつかっていますが、国税を扱っている税務署では「年分」というからです。

この2つの言葉実は意味合いが違いまして、「年分」は1月から12月までの1年間。「年度」は4月1日からの1年間ということで期間が違っています。

住民税は、例えば令和2年度は平成31年1月から令和元年12月(令和元年分中)の所得をもとに計算しています。

所得証明書を申請するとき、「令和元年分」のものが必要だなと思ったら「令和2年度」の所得証明書を発行してもらうことになります。

「令和2年分」のものが必要であれば「令和3年度」が必要というわけです。

所得証明書を申請するときは、「年分」+1年=「年度」と覚えておきましょう。

市区町村の窓口で、例えば「令和2年分」「令和3年度」の所得証明書がほしいと両方の言葉を使って依頼してみると、窓口の方も分かりやすいかもしれませんね。

重複控除の場合ー従業員へ確認してどちらか一方を修正する

重複控除の場合は、所得が超えている話ではありませんので所得証明書は不要です。しかし、どちらか一方に控除を合わせてもらう必要がありますので、従業員に確認して判断してもらいます。

そして、もし従業員本人のほうの扶養を外すのであれば年末調整の再計算を行い修正します。

そのほかー内容を確認して修正する

そのほか、明らかに間違っていることが分かったものは従業員に確認して説明したうえで年末調整の再計算をしたうえで修正します。

すでに退職している従業員の場合

このおたずね文書発送時にすでに退職している従業員がいる可能性があります。あくまで給与支払報告書が提出されたときに在職していた従業員の情報だからです。

退職している従業員の場合、すでに会社等で年末調整をすることもできませんし何もできません。

今後は税務署からその従業員本人に直接修正をお願いすることになります。

そこで、もし退職した従業員がいる場合には、回答書にある④備考欄に退職年月日と退職時の住所を記載して退職時に発行した源泉徴収票を併せて添付して回答すれば終了です。

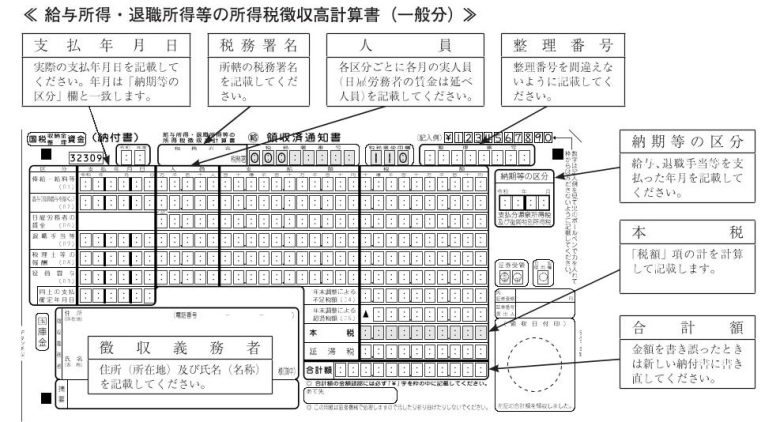

税務署から送付される専用の納付書で納付する

もし誤りがあることが判明したら、会社等で年末調整の再計算を行って差額を従業員から徴収します。

年末調整の再計算をした結果納付しなければならない税額がある場合は、同封されている専用の納付書を使って納付します。

実はこの納付書、通常の納付書とは違っていて摘要欄に「扶養控除等是正分」と印字されていたり税務署使用欄に「120」という数字がすでに入っていたりします。

いつも普通に納付していただく納付書は「110」なのですが、この「120」の納付書と使い分けることによって扶養控除の是正によって納付されたものだと判断できるようになっています。

この扶養控除等是正分に伴う納付は本来期限後納付となるはずですが、会社等に責任がないために罰金である加算税や延滞税が免除されることになっています。

そのため扶養控除是正用の専用の納付書を使って納付していただかないと、税務署側で区別がつかなくなってしまいます。

扶養控除是正分の税額を通常の「110」の納付書で納付されてしまうと加算税や延滞税の対象になってしまいますので注意です。

ここで納付書の記載について。

まず、税務署から送付されてくる専用の納付書にはすでに印字されているものがあります。

- 「税務署使用欄」:120(110ではありません)

- 源泉徴収義務者名

- 「摘要欄」:扶養控除等是正分

- 「納期等の区分」:〇年12月(〇は空欄です)

一般的な納付書と違うことを確認してください。

そして、実際にその誤りがあった年に修正して追加で徴収した税額がある場合は、

01の俸給・給与欄や他の欄の記入は不要です。支払年月日欄も記載しません。

あと、納付書は年分ごとにわけて記載する必要があります。

3年間分を合算して1枚の納付書に書いてしまうと、どの年に誤りがあったのか分からなくなってしまいます。

ちなみに、もし同じ年に複数人誤りがあった場合は税額を合計します。

年分が同じであれば合算してOKです。

(ただし、見直して追加納付と還付が両方ある場合は、送付されてきた税務署へ問い合わせてください)

またこれもよくやってしまいがちなのですが、従業員本人に修正申告書を出させるということ。

会社での年末調整の再計算が本来なのですが、従業員本人に修正をさせてしまうのです。

この場合は、扶養控除是正ということではなく普通に修正申告書を提出したという扱いになりますので、当然加算税や延滞税の対象になってしまいます。

まあ従業員本人が納得した上で修正申告するならまあ問題ないのでしょうが、その場合でもすぐに修正申告していただく必要があります。

そうしないと税務署から申告書の提出がないと会社等へ何度も連絡が来てしまいます。

あくまで従業員本人がやる仕事ではなく会社等がやる仕事です!

無視したり回答が遅いと税務調査へ

このおたずね文書。あくまで指導の一環で「お願いベース」です。

しかし、これを無視したり回答が極端に遅いと何度も税務署から連絡がきます。

そして最悪、税務調査に入られてしまいます。

そもそも文書の回答が来なかったり、対応が悪いとなると税務署側の印象は相当悪くなります。

他にも怪しいところがありそう、などと余計な誤解を与えかねません。

もし不明なところがあれば無視せずに税務署へ問い合わせましょう。

回答が遅れそうであったとしても税務署へ連絡してその理由をきちんと説明し回答期限を伝えておくだけでも印象は違うものになります。

まとめ

今回は扶養控除の見直しの書類が送られてきたときの対応について書いてみました。

またまた長文になってしまい申し訳ありません。

もうすでに税務署から送付されてきている会社等もあると思いますし、そろそろ送付されてくる会社等もあると思われるので書いてみましたが、もっと早い時期に書いておけばよかったなと。

東京都内の税務署で特に会社等が多い地域ですと年末年始に送付することが多いかなと思います。

税務署退職直前にこの仕事を担当していましたが、文書を発送するととにかく電話が鳴りやまない。

理由としては、「なぜこの文書が送られてきたのか」ということ。

同封されている説明書も読まずに電話をかけてくる会社等の担当者が非常に多いです。

あと、なぜか税理士も勘違いされていることがありますし、そもそも会社の問題だからと対応してくれないこともあります。

税務署側もどうやってこの内容が分かったのかという理由は守秘義務があって教えられないことになっています。

しかし、実際は市区町村に提出された給与支払報告書から情報を仕入れているのは明らかですし、周知の事実だと思います。

税務署がつかんでいる情報は誤りはないと思うので、内容をきちんと確認したうえでそれでも内容が分からないとか不明点があれば税務署へ問い合わせましょう。

回答期限が設けられていると思いますが、それまでにきちんと間に合わせれば大丈夫ですので。

では。

・配偶者控除:給与収入103万円を超えている(令和2年だと所得48万円、令和元年だと所得38万円)

・扶養控除:給与収入103万円を超えている(令和2年だと所得48万円、令和元年だと所得38万円)

*令和2年分からは従業員本人の所得金額も影響してきますので注意が必要です。