公的年金を受け取っている方は要件を満たせば確定申告をする必要がありません。

しかし、その要件を満たしているかどうかわからない…。

そこで今回は改めて制度の説明と確定申告が必要かどうか判断する方法をご紹介したいと思います。

年金受給者の確定申告不要制度とは?

年金受給者の確定申告不要制度については国税庁ホームページなど行政のホームページを見ていただくと書かれてあったりするわけですがどうもわかりづらい…。

以前札幌国税局や高松国税局・大阪国税局に制度を周知するリーフレットがありましたが現在削除されているものもあり見やすそうなものは見つけられません。

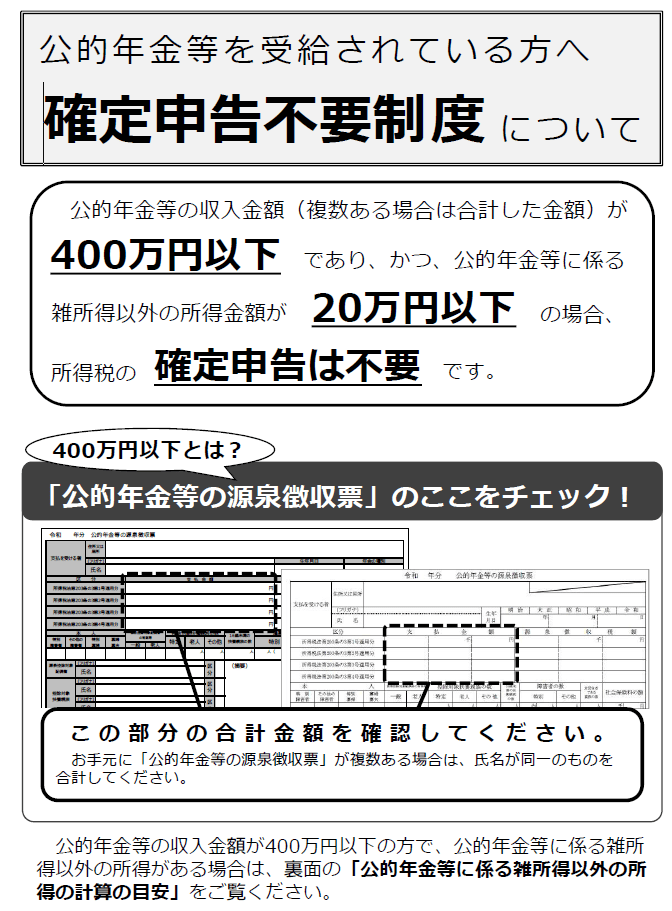

ということで、改めて過去のリーフレットを見返して私なりに修正加工したものをここにアップしたいと思います。

ここでのポイントは、公的年金等の源泉徴収票の支払金額欄をチェックして合計していくということです。

公的年金等には以下のものが含まれます。

- 老齢基礎年金

- 老齢厚生年金

- 退職共済年金

- 国民年金基金

- 厚生年金基金

- 農業者年金基金

- 確定拠出年金(iDeco)

- 確定給付企業年金(DB)

これらの年金を受け取ったら必ず公的年金等の源泉徴収票が送られてきますので、公的年金等に入るかどうか分からないと悩む必要はありません。

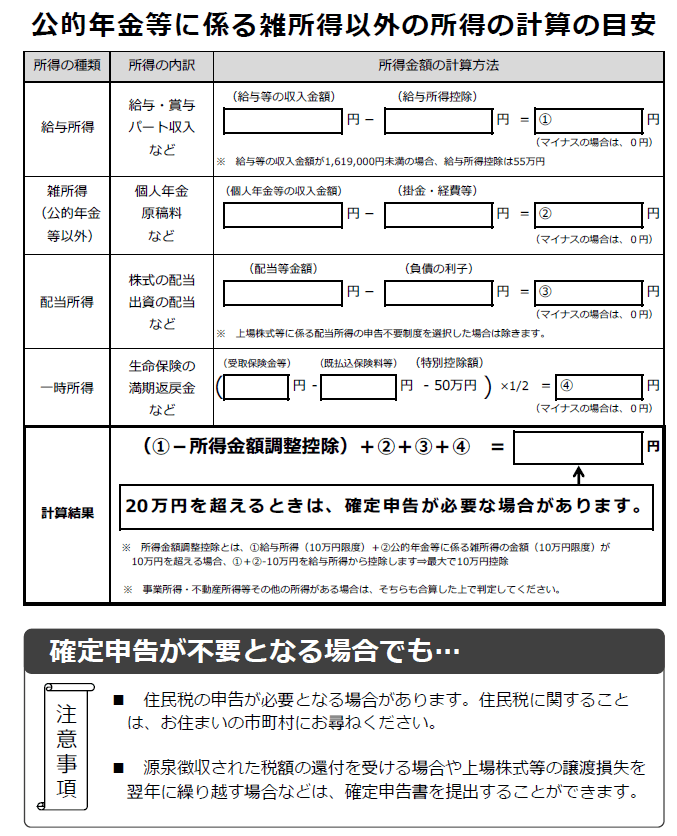

では次に、公的年金等にかかる雑所得以外の所得金額が20万円以下かどうかについての判断目安はこちらで確認をいただければと思います。

すべての所得が含まれているわけではありませんが、年金受給者が受け取っていると思われる所得についての計算式が書いてあります。

注意点は、収入ではなく所得で判断するということです。

所得とは、収入から経費を差し引いたもうけを指します。

給与所得であれば、給与収入から給与所得控除(経費に相当するもの)を差し引くということです。

給与収入は手取り額ではなく税金や社会保険料を差し引く前の金額です。

給与所得については、公的年金等と両方受取っている場合には「所得金額調整控除」という控除を受けることができます。

最大で10万円を給与所得からマイナスしますがほとんどの方は10万円控除できます。

もし公的年金以外に給与しか受け取っていない場合には、公的年金等以外の所得金額(=給与所得)が20万円かどうかを判断するときに、

となることから、「給与収入75万円を超えると確定申告が必要だ」と私は案内しています。

ただ厳密に言いますと、所得金額調整控除があることから、給与と年金両方受取っている方については、

となるのかなと。

ただ、所得金額調整控除の話を年金相談の場でお話したところで混乱すると思いますし、給与収入75万円(85万円)以下でお勤めをされている方はほぼお見掛けしません。

メインは年金相談ですからさらっとお伝えするにとどめています。

また、注意事項にも目を通していただけたらと思います。

よく分からなければ確定申告書作ってみよう

それでもやっぱり判断できないとか分からないという場合には実際に所得税の確定申告書を作ってみるといいでしょう。

国税庁ホームページにある確定申告書等作成コーナーでは、金額を入力すれば自動計算をしてもらえます。

ちなみに、給与と公的年金両方受取っている方は給与収入が少額(75万円や85万円以下)の場合以外は基本的に確定申告が必要です。

公的年金等の源泉徴収票のほか、給与であれば「給与所得の源泉徴収票」が勤務先から交付されています。

個人年金や配当所得は支払通知書が送られてきているはずです。

これらの金額を作成コーナーの指示にそって入力していきます。

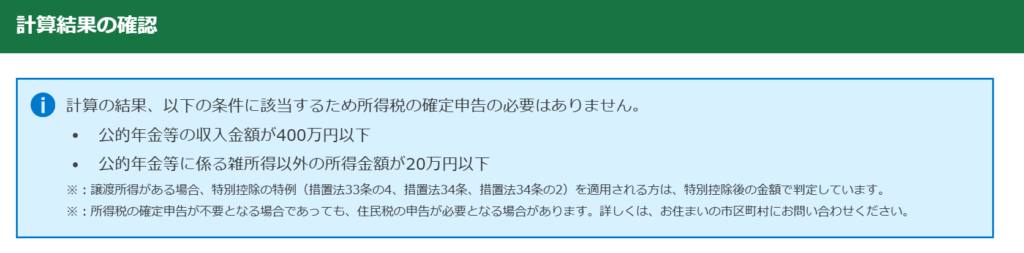

そして、入力が完了し確定申告不要だと判断された場合には以下のような画面が表示されます。

なので、もし確定申告をするのか判断に迷ったら作成コーナーで入力してみるといいかもしれません。

まとめ

今回は、年金受給者の確定申告不要制度について改めて解説をしてみました。

実際確定申告書等作成コーナーで仮の数字を入力をした結果確定申告不要だというメッセージが表示されることが分かりました。

なので判断に迷うようなら作成コーナーで数字を入力して作成してみてもいいかと思います。

参考になれば幸いです。

では。