国民年金保険料や国民年金保険料を支払うと社会保険料控除を、小規模企業共済やiDeCoの掛金については小規模企業共済等掛金控除を確定申告で控除することができます。

支払った金額が全額控除することができるわけですが、実は要件に違いがあるんです。

今回はその解説と注意点について書いてみたいと思います。

社会保険料控除とは

社会保険料控除について、以下国税庁ホームページにはこう書かれています。

引用:国税庁 タックスアンサー No.1130 社会保険料控除

社会保険料控除の対象になるものとして以下の3つのグループがあります。

- 健康保険グループ:健康保険料、国民健康保険料(国民健康保険税)、介護保険料

- 年金グループ:国民年金、国民年金基金、厚生年金、厚生年金基金、共済年金

- 雇用保険グループ:雇用保険料、労災保険料

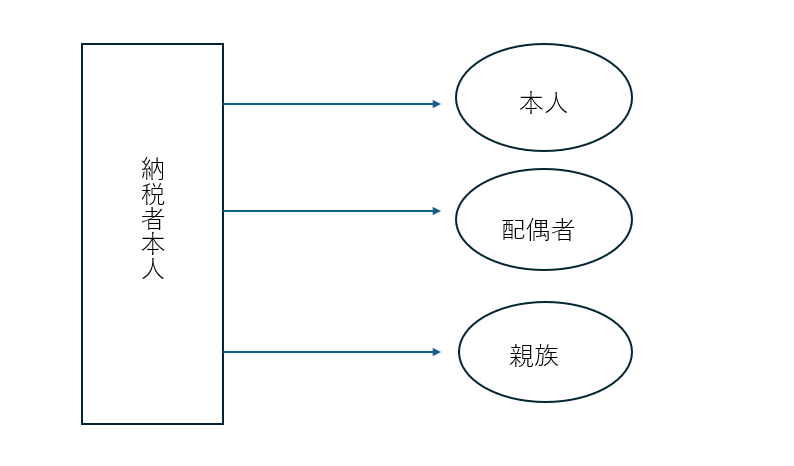

納税者本人が自分・配偶者・その他親族が負担すべき社会保険料を払った場合に控除の対象となるとされています。

注意したいのは、配偶者や親族が受け取っている年金等から天引きされた保険料についてです。

公的年金等から天引きされる介護保険料などは、その天引きされた方が支払ったものですので、天引きされた方以外の方が控除を受けることができません。

ただし、親族の国民健康保険料について本人が口座振替により保険料を支払った事実があればその本人が社会保険料控除を受けることができます。

【事務所お知らせ】小規模企業共済等掛金控除とは

小規模企業共済等掛金控除控除について、以下国税庁ホームページにこう書かれています。

引用:国税庁 タックスアンサー No.1135 小規模企業共済等掛金控除

小規模企業共済等掛金とは以下の掛金を言います。

- 小規模企業共済:一定の個人事業主など加入者が掛金を払うことにより老齢のために廃業したときなどに共済金を受け取ることができる

- 確定拠出年金法の掛金(iDeCo):企業型と個人型がある

- 心身障害者扶養共済

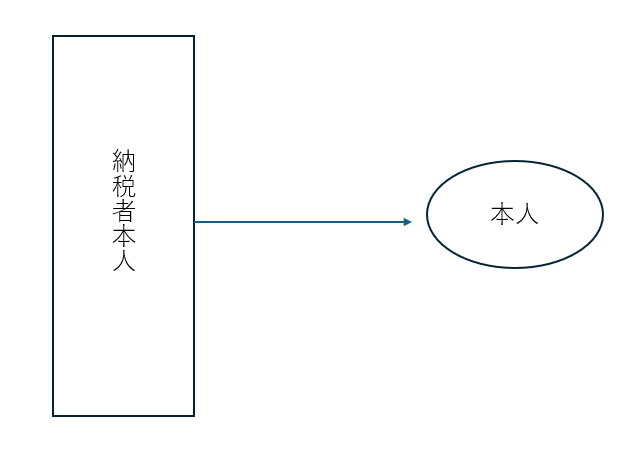

小規模企業共済等掛金については納税者本人が自己の契約で支払った場合に控除することができます。

社会保険料控除は、自己または配偶者・親族も範囲に入っていました。

一方、小規模企業共済等掛金控除は自己が契約し支払うものに限られていることがポイントです。

小規模企業共済等掛金控除の注意点

小規模企業共済等掛金控除は、負担すべき保険料が納税者本人ものに限られるということなんです。

例えば、生計を一にする父の小規模企業共済等掛金を息子が支払った場合、息子は控除を受けることができません。

控除することができるのは契約者である父本人に限られます。

また、控除対象配偶者である妻名義のiDeCoを夫が支払った場合も、夫は控除することはできません。

控除することができるのは契約者である妻本人に限られます。

社会保険料控除との違いに注意してください。

まとめ

今回は、社会保険料控除と小規模企業共済等掛金控除について意外と勘違いしそうかもと思うところを解説してみました。

特に配偶者や親族が負担すべきものについて、控除の対象になるのかはよく検討をしたいところです。

では。