年金相談

年金相談 令和7年度税制改正「公的年金等の源泉徴収」の注意点

令和7年度税制改正により基礎控除など個人の税金に関する改正が行われることになりました。公的年金を受け取る方も影響を受ける改正になっています。現在公開されている情報をもとに年金を受け取る方に絞った内容をまとめてみたいと思います。

年金相談

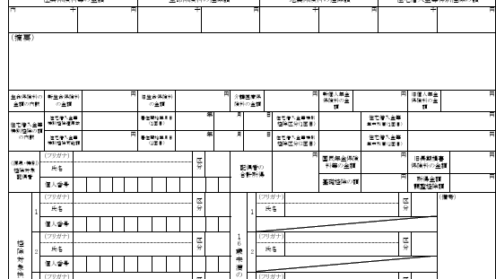

年金相談  確定申告書

確定申告書  確定申告書

確定申告書  確定申告書

確定申告書  源泉所得税・年末調整

源泉所得税・年末調整  確定申告書

確定申告書  源泉所得税・確定申告・年末調整

源泉所得税・確定申告・年末調整  源泉所得税・確定申告・年末調整

源泉所得税・確定申告・年末調整  確定申告書

確定申告書  確定申告書

確定申告書