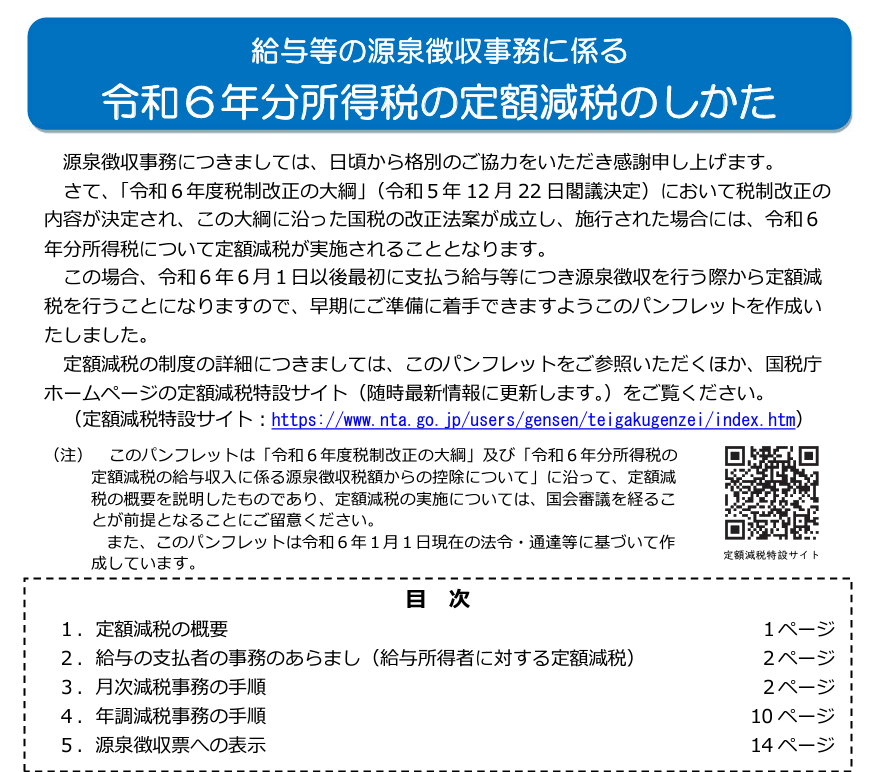

源泉所得税・年末調整

源泉所得税・年末調整 控除額の大きい順番に対策を~扶養控除等の見直しを見据えて

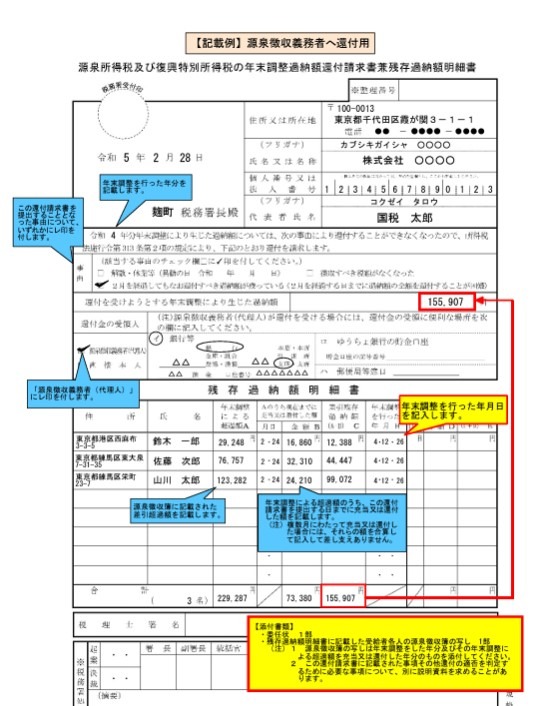

会社で年末調整を行った翌年、税務署から扶養控除や障害者控除が適用できないというお尋ね文書が送られてくることがあります。誤りであることがわかったら、会社側で昨年の年末調整の再計算を行い追加で所得税を納めて誤りのあった従業員からお金を回収することになります。手間もかかりめんどくさい。できるだけそのような事態を避けるためにはどうしたらいいのでしょうか?

源泉所得税・年末調整

源泉所得税・年末調整  源泉所得税・年末調整

源泉所得税・年末調整  事務所運営

事務所運営  年金相談

年金相談  源泉所得税・年末調整

源泉所得税・年末調整  源泉所得税・年末調整

源泉所得税・年末調整  源泉所得税・年末調整

源泉所得税・年末調整  源泉所得税・年末調整

源泉所得税・年末調整  年金相談

年金相談  源泉所得税・年末調整

源泉所得税・年末調整