シリーズ化して第8弾を迎えました。

今回は源泉所得税を取り上げてみます。

建設業においてはあまり源泉所得税単体で調査されることは少なく、法人税・所得税・消費税と同時で行われます。

そこで今回は源泉所得税について調査される項目の全体像を見ていこうと思います。

計算誤りがないか・納付もれがないか

給与なら毎月支払う都度源泉所得税を天引きして税務署に毎月または半年に1回納付することになります。

まず源泉所得税を正しく納付しているかの確認が必要です。

よくあるのが計算誤りではないでしょうか?

例えば、4月から6月の給与をもとに毎年9月分から社会保険料が改定されるわけですが設定をし忘れていて社会保険料を誤って計算した結果、源泉徴収も誤ってしまう場合。

また、手計算をされている場合には源泉所得税の税額表の見方が誤っている場合もあります。

そもそも源泉所得税を納めていない場合は当然税務署はチェックしていますし、計算もれも源泉徴収簿などの計算表をみれば一目で分かります。

【事務所お知らせ】そもそも源泉所得税がかかる取引かどうか

問題となるのは、ある取引があった場合に源泉所得税を徴収すべきなのかどうかの判断に迷う時だと思います。

給与ならまだしも、外注費だとどうでしょうか?

外注費ですと通常は報酬料金の区分になりますが、報酬料金の源泉徴収に関しては一定の取引のみ源泉徴収の対象となります。

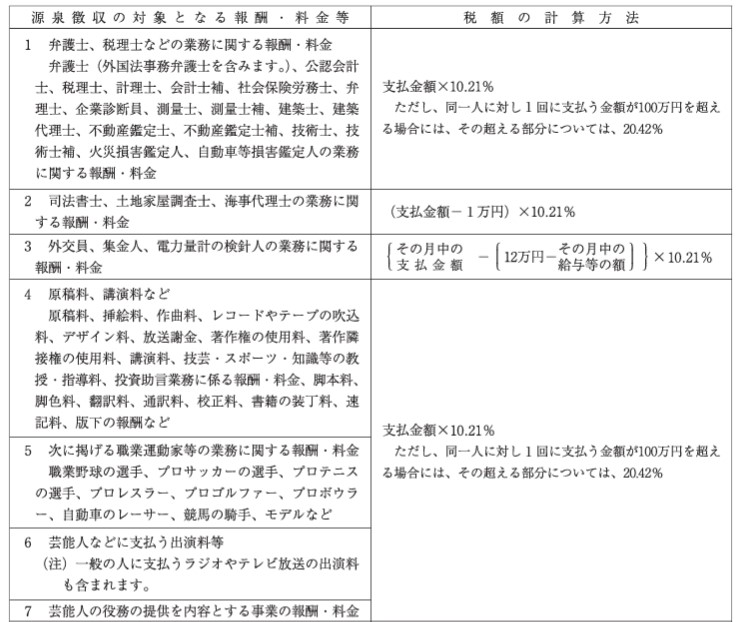

所得税法204条には、源泉所得税を納める対象となる報酬料金が定められています。

引用:国税庁ホームページ 令和5年分源泉徴収のしかた より一部抜粋

この報酬料金の表に当てはまらないものについては源泉徴収をする必要がありません。

いわゆる士業と呼ばれる税理士や社労士、司法書士などについては源泉徴収をする必要がありますので、送られてくる請求書をもとに源泉徴収をしていくことになります。

ただし、これは個人の場合に限られます。

税理士法人など法人組織に支払う報酬料金は源泉徴収する必要がありません。

この表を見てどうしても判断できない場合はどうしたらいいでしょうか?

とりあえず源泉徴収して相手に確定申告してもらう

もし支払うときに源泉徴収すべきかどうか迷ってしまった場合には、とりあえず源泉徴収することをおススメしています。

もちろん源泉徴収税額を計算しそれを翌月10日までに納付する必要がありますので手間かもしれません。

ただ判断に迷うものは税務署側としては源泉徴収が必要だと決めつけてくる可能性も否定できません。

契約書や請求書などを見て「源泉徴収が必要な報酬料金ではないのか」と主張してくるかもしれません。

明らかに源泉徴収しなくてもよいのならいいですけど、もし判断に迷うのならいったん源泉徴収しておきましょう。

相手側からしたら源泉徴収されたあとの手取り額しか入金されませんので「全額もらえなかった」と言われるかもしれません。

しかし、この入金額をもとに相手側は確定申告書を作成し源泉徴収された税額は事前に前払いされている状況ですので確定申告の時に差し引くことができます。

相手側としても個人事業主ですと毎年確定申告されているでしょうから事前に了解を得ておけば問題ないのかなと思います。

扶養控除の誤りに注意

給与の支払時と年末調整が済んだあとで、扶養控除の誤りを指摘されることがあります。

例えば、扶養控除を受けている子どもがいるとします。

今年1年間アルバイト収入が年間103万円を超えてしまいますと扶養控除が受けられません。

年末調整時に「扶養控除なし」にすればいいわけですが、家族間で情報がなく「扶養控除あり」で計算してしまったとします。

そうなると、年末調整後の源泉徴収票は住民税に情報が流れていきますので、住民税のほうから「扶養控除間違っていますよ」と連絡がきます。

住民税だけ訂正すればいいと思いがちですが、当然国税である所得税も訂正する必要があります。

これを「扶養是正」といいまして、税務調査でも指摘されます。

本来なら従業員の所属する会社や事業主にお尋ね文書をお送りして是正をしていただくわけですが、税務調査を予定している会社や事業主は税務調査時に一緒に指摘します。

つまり、指摘事項あり・実績1件になるわけで調査官としてはラッキーな案件になります。

だって、調査する前から明らかに間違っているわけですから。

もし扶養控除が誤っている場合には、

- 年末調整前に年末調整の再計算をする

- 正しい確定申告を従業員にしてもらう

- 住民税を訂正すると同時に所得税も訂正する

が取れると税務調査での指摘が減ることになります。

まとめ

今回は源泉所得税について書いてみました。

建設業特有の話というのは源泉所得税はありませんが、外注費や経費を支払う際に源泉徴収もれが発生しやすいことと扶養是正には特に注意が必要かなと思います。

では。