年末調整の話題を最近ブログで投稿しています。

時期的なものもありますけど、ここは必ず確認しておいてほしいと思うところを強調して書いているつもりです。

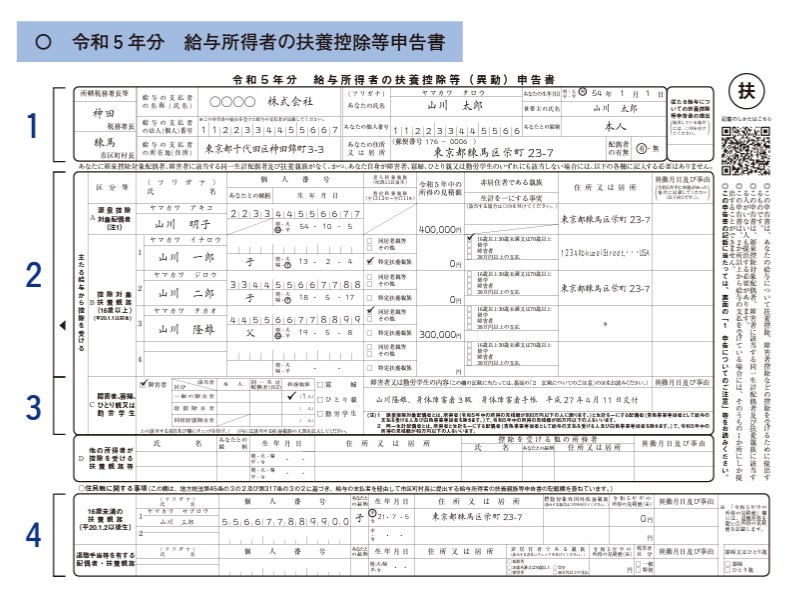

今回は、扶養控除等申告書についてです。

【事務所お知らせ】令和5年分の扶養控除等申告書の見直しを

給与の支払を受ける人は、毎年最初に給与の支払を受ける時までに扶養控除などの控除を受ける者の有無や事実を記載した扶養控除等申告書を会社に提出します。

この申告書に基づいて会社は控除金額を計算するわけですが、年の中途で扶養控除を受けている者が増えたり減ったりしたらその異動内容を申告することになっています。

つまり、この申告が当初から誤りなく行われていて、その後の異動内容についても間違いなく申告していれば年末調整の際に改めて確認することはありません。

しかし、実際は当初の申告が誤っていたり、年の中途で異動があったにもかかわらず申告を忘れているということが少なくありません。

そこで、年末調整を誤りなく行うためには、改めて申告内容の確認を行い、控除対象の扶養親族を明らかにしておくことが大事になってきます。

具体的には、令和5年分の扶養控除等申告書はすでに令和5年の当初に提出されているでしょうから、会社はこの申告書を各人にいったん返却します。

各人が改めて申告書に記載した内容に誤りや申告もれがないかどうか確認してもらい、訂正すべき点を訂正したうえで会社へ再提出してもらうようにします。

特に、次のような異動があった人については、その異動の申告が確実に行われているかどうか注意する必要があります。

- 年の中途で、控除対象扶養親族であった者が就職や結婚等により控除対象扶養親族の数が減った

- 年の中途で、本人が寡婦やひとり親になった(またはならなくなった)

- 年の中途で、本人・配偶者・扶養親族が障害者になった

その後、会社側で再提出された申告書を検討したうえで、源泉徴収簿の「扶養控除等の申告・各種控除額」欄の記載が正しく行われているかを確認します。

もし訂正が必要であれば補正を行います。

私は年末調整を行う時には、補正した部分は赤書きで「異動月日及び事由」欄に記載するようにしています。

控除対象扶養親族等の異動であれば「R5.4.1就職により減少」とかですね。

まとめると、

②会社側で異動事項の確認と源泉徴収簿の補正を行う

という流れです。

扶養控除等申告書の記載例が国税庁ホームページにありますので従業員に渡したり確認しておくこともおススメです。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/r5bun_02.pdf

令和6年分の扶養控除等申告書と一緒に渡されることも

ちょうど年末調整の時期には令和6年分の扶養控除等申告書の記入を従業員にお願いすることと思います。

そのついでにすでに会社に提出いただいている令和5年分の扶養控除等申告書のコピーを一緒に従業員にお渡して確認して訂正をいただくと二度手間にならずに済みます。

扶養控除の誤り対策

なぜここまで扶養控除等申告書の確認をお願いしているのかというと、扶養控除等の誤りが多いということなんですね。

特に、控除対象扶養親族が働いていて所得が超えてしまい扶養控除が受けられなくなったとか、就職したのに扶養控除を受けていたとかがよくあるんですね。

もちろんその都度報告していただいていれば毎月の給与の源泉徴収で反映されますので、年末調整の過不足はあまり出なくなります。

もし年末調整の時期になって報告していただいた場合には毎月の給与の源泉徴収では反映できていないため年末調整の過不足が大きくなります。

しかし、年末調整できちんと反映できているために1年間の税額は正しいものになります。

では、報告がなかった場合はどうでしょうか。

毎月の給与の源泉徴収も間違っている、年末調整も正しくないとなると確定申告をしない限りは訂正するところがなくなります。

源泉徴収票(給与支払報告書)はお住まいの市区町村に提出されますので、誤りがあれば当然に是正の対象となります。

その情報は税務署に回ってきて、後日扶養控除の誤りのお尋ね文書が来て是正し追加で税金を納めるという手間が生じます。

本人だけでなく会社側も再年末調整をする手間が生じますので、年末調整の時期に正しい内容の申告書を提出するようにお願いしておきましょう。

まとめ

年末調整時期に特に気を付けたいのは、この扶養控除等申告書の記入です。

従業員本人だけでなく会社側も再度の確認をお願いします。

では。