確定申告時期が近づいてきますと、給与や年金をもらっている方から確定申告をする必要があるのかどうかを確認されることがあります。

今回は、給与収入のある方の確定申告の要件を整理したあとで、青色申告特別控除との関係についてもまとめてみたいと思います。

【事務所お知らせ】給与収入がある人で確定申告が必要な場合

給与収入がある人は、基本的に年末調整をすることにより確定申告が不要となります。

しかし、以下のような給与収入がある方は確定申告をする必要があります。

- 給与収入が2,000万円を超える

- 給与を1か所からもらっていて源泉徴収されている:給与・退職所得以外の所得金額の合計額が20万円を超える

- 給与を2か所以上からもらっていて源泉徴収されている:年末調整されていない給与収入と給与・退職所得以外の所得金額の合計額が20万円を超える

- 同族会社の役員やその親族で、同族会社からの給与のほかに店舗の家賃などを受け取っている場合

ざっくりとしたイメージですが、

がポイントになってきます。

青色申告特別控除とは

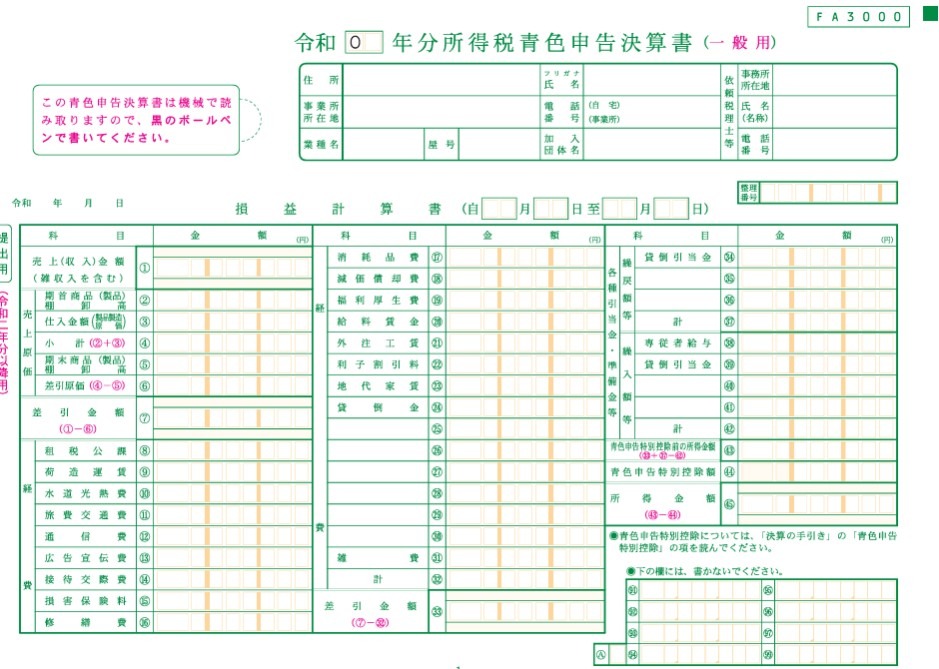

青色申告とは、帳簿書類を備え付けてそれに基づいて所得を計算している方に税務上の特典を与える制度です。

青色申告を選択できるのは不動産所得・事業所得・山林所得がある方で、申請書をあらかじめ提出する必要があります。

青色申告者の特典の中に青色申告特別控除があります。

最高で、

山林所得:10万円

を所得から控除することができます。

55万円の控除を受けるためには以下の要件を満たす必要があります。

- 事業的規模の不動産所得または事業所得がある

→不動産所得は事業的規模でないと10万円控除になります - 正規の簿記の原則により取引を記録している

→複式簿記で仕訳ができているか - 貸借対照表、損益計算書を確定申告書に添付している

- 期限内に申告書を提出している

これらの要件に加えて、申告書を期限内にe-Taxで行っている場合などは65万円の控除を受けることができます。

一方で10万円控除は、以下のような特徴があります。

- 事業的規模ではない不動産所得や山林所得でもOK(もちろん事業所得でもOK)

- 複式簿記じゃなくてもOK

- 損益計算書を作れたらOK

- 期限後の申告でもOK(しかし、毎年続けてしまうのはよくありません)

青色申告特別控除と確定申告の要否

例えば、給与をもらっている方が不動産賃貸をしていたとします。

不動産の賃貸から生じる所得(家賃)は不動産所得になりますが、この場合は給与以外の所得である不動産所得が20万円を超えていたら確定申告が必要になります。

しかし、青色申告特別控除を受けられる場合には、不動産取得から青色申告特別控除を差し引きます。

すると、場合によっては不動産所得が20万円を下回って確定申告が不要になる場合も考えられるのです。

では、以下2つの事例を解説してみたいと思います。

青色申告特別控除10万円と確定申告

この場合には、確定申告書の提出は必要ありません。

青色申告特別控除10万円を適用する場合には確定申告書の提出が要件とされていないからです。

青色申告特別控除55万円と確定申告

給与を受け取っている方は、年末調整が行われた給与以外の所得金額が20万円以下なので確定申告書の提出は必要ないでしょうか?

この場合は、確定申告書の提出が必要です。

青色申告特別控除55万円を適用するためには、確定申告書の期限内の提出が必要だからです。

e-Taxで提出することで65万円の控除を受ける場合でも確定申告の期限内提出が必要です。

まとめ

今回は青色申告特別控除と確定申告の関係について書いてみました。

給与をもらっている方が事業や不動産賃貸をされていたりする場合にはこのお話がよく出てきます。

確定申告の提出が必要かどうか迷ったら、まずはざっくりと給与以外の所得が20万円を超えているかどうかを考えてみるといいかなと思います。

では。