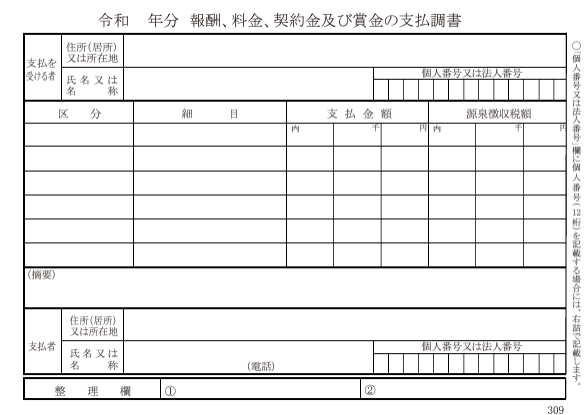

個人事業主の方の中には、取引先より支払調書を毎年受け取っているケースがあるかと思います。

確定申告の際、売上については支払調書の金額を計上すればいいと思っているとミスをしてしまう可能性があります。

支払調書は確定申告で必要なものではない

支払調書を発行する取引先(会社)側は税務署に提出をする必要がありますけど、個人事業主に必ずしも交付しなければならないわけではありません。

慣例として、支払調書を個人事業主に渡しているにすぎないのです。

なので、支払調書を交付してこない取引先があっても不思議ではありません。

個人事業主から支払調書の発行を督促される取引先もあるかもしれませんね。

この場合、支払調書がある分だけを売上に計上してしまいますと売上がもれてしまうこともあります。

そのためには売上を別途自分で集計しておくことも大事です。

すべての取引先から支払調書をもらえる場合

では、すべての取引先が支払調書を出してくれるならどうでしょうか?

支払調書は1年間に支払った金額ですからそれを売上に計上することは本来正しくはありません。

売上の計上は支払日ベースではなく発生時ベースが原則だからです。

例えば、12月に完了したものが翌年1月に入金されてきた場合は、支払調書には支払日で集計されるので入っていません。

一方で、12月末に完成している事実があるのでこの分も売上に計上しなければなりません。

ただ、すべての取引先が支払調書を発行していた場合には毎年同じ金額の売上が計上されているはずですね。

もし税務調査で支払調査の金額を売上に計上していたからダメだと言われても翌年以降も同じような金額を売上に計上されているのなら売上の計上時期が違うだけです。

この場合深く追求されることは少ないです。

毎年同じような金額を売上計上している事実と、翌年以降同じように申告をしていることを説明できれば問題ないかと考えます。

支払調書をもらえない取引先がある場合

支払調書の発行は取引先の義務ではありませんから当然手元にない場合もありえます。

この際、支払調書が発行されていない分も相手から発行されている請求書などに基づいて売上に計上する必要があります。

支払調書があるものだけを申告すればいいわけではありません。

意図的に支払調書があるものだけを売上として申告しそれ以外を売上として申告しなければ不正として重加算税という重たい罰金を支払わないといけない可能性もあります。

支払調書は税務署に交付されていますのでそれを集計した分と、実際の決算書の売上金額との差額が大きければ問題視されてしまいます。

支払調書がないとはいえ「自分で売上は集計できているはず=意図的に売上を除外している」と思われるかもしれません。

ここで、意図的に重加算税と判断されないためには、

- 直近年度だけでなく過去のすべての確定申告書において支払調書の金額だけを申告していた

- 売上を除外している場合には経費も操作している場合があるが経理操作が認められない

- 支払調書のない売上については請求書等が保管されておりすぐにそれらの資料を提示することができること

という事実を説明できることが大事です。

したがって、支払調書が発行されない場合には支払調書に頼るのではなく、自分で請求書などを集計した帳簿等を作成して管理しておくといいでしょう。

まとめ

支払調書の数字を売上に計上するときは、取引先すべてが支払調書を発行してくれるのかどうかによって対応が変わるのかなと。

取引先すべてが支払調書を発行してくれているのならその売上計上もれは入金時期と発生時期が異なるだけ「期ずれ」の問題のためあまり問題になりません。

支払調書がもらえない取引先があるにもかかわらず支払調書だけを売上に計上していたら問題であると思っていただけたらと思います。

では。