ふるさと納税をされる方が多いですね。

実は先日ふと年金相談で確定申告の話がでたときに、気をつけたほうがいいかもと思うことがあったので今日はその内容を書いてみようと思います。

ふるさと納税とワンストップ特例

ふるさと納税は自治体に対して寄付をしたら寄付金控除を受けることができる制度です。

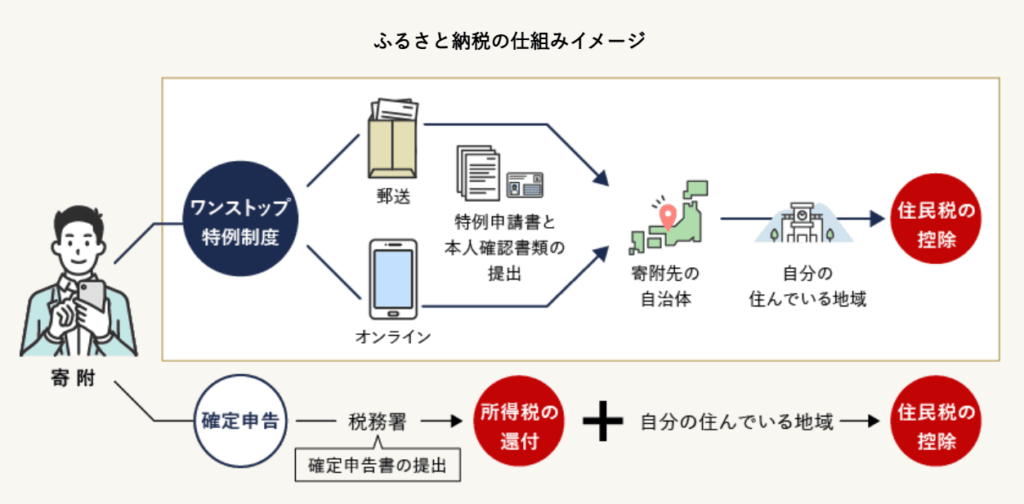

原則は、所得税の確定申告書を提出する際に寄付金受領証明書を添付しますが、一定の条件を満たせば確定申告書を提出せずに寄付金控除を受けることができます。

それがワンストップ特例制度と呼ばれるものです。

両方のイメージは以下のとおりです。

引用:ふるなびホームページ より

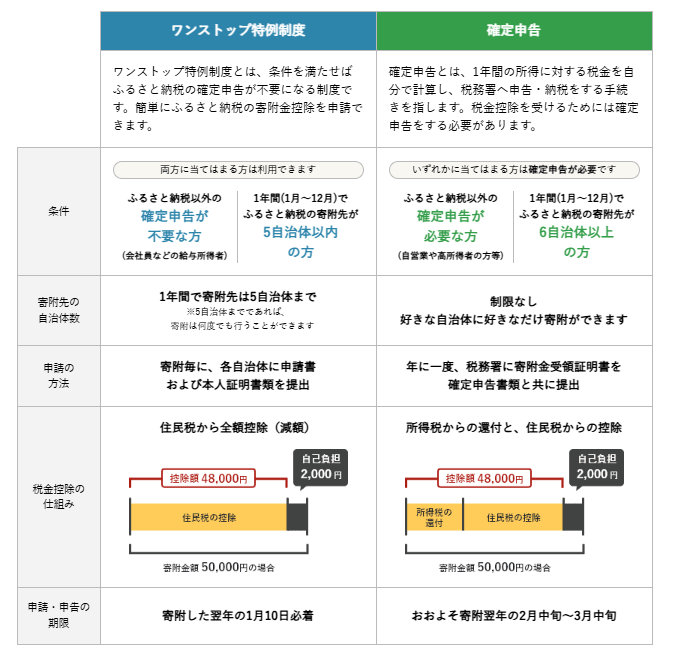

ワンストップ特例が使えるのは以下の要件をすべて満たす必要があります。

- ふるさと納税以外の確定申告が不要であること

- 医療費控除や初年度の住宅ローン控除を受ける必要がないこと

- 1月から12月までの1年間の寄付先の自治体が5団体以内

ワンストップ特例と確定申告の違いについてふるなびのホームページに以下のように解説されています。

ワンストップ特例は申請期限(寄付した翌年1月10日)があるので、もし間に合わないのなら確定申告をする必要があります。

【事務所お知らせ】給与所得者が年金をもらい始めたとき

公的年金をもらえるのは原則65歳になってからです。

その年齢になってからも継続して会社にお勤めされているケースも多いかと思います。

給与所得者の場合は年末調整をすることにより確定申告は不要となりますので、ワンストップ特例を使ってふるさと納税の寄付金控除を申請することになります。

しかし、年の途中で公的年金をもらい始めますと給与と年金両方を受け取ることになりますので基本的に確定申告をしていただくことになります。

この場合、ふるさと納税のワンストップ特例を申請していたとしても確定申告をすればワンストップ特例は無効になってしまいます。

そのため、ワンストップ特例で申請が完了している寄付分も含めて確定申告をしなければならないので注意が必要です。

ワンストップ特例の要件でも書きましたが、医療費控除や初年度の住宅ローン控除を受ける場合には確定申告をする必要がありますので、ワンストップ特例は無効です。

年金相談でここまで言わないといけないのか

年末が近づき、12月に入ってからの年金相談で確定申告や税金の相談も併せてされるお客様が増えてきました。

最低限、年金の請求でお越しになられたお客様で在職中の方については、給与と年金両方もらっている場合には確定申告が必要であるというお話はさせていただいています。

ただ、ふるさと納税のことまでは特にお話していません。

全員が寄付をしているとは思えませんからね。

なのであえてここまで話す必要もないのかなと思っています。

なぜなら、年金相談に来られているわけです。

あくまで補足事項的にお答えできる範囲で税金の相談をお受けしているだけです。

年金手続きで言い忘れた・ミスをしないことのほうがよっぽど大事ですのでそこは自分でも気にしないといけないなと。

詳細な内容は税務署や市区町村の窓口をご案内するようにしてあくまで年金相談の場所であることを明確にお客様にお伝えしないといけないときもあるなと感じます。

まとめ

実際、年金相談でふるさと納税の話題になったことはありません。

しかし、ふとワンストップ特例を調べていて給与所得者で年金をもらい始めるようになった方がミスする場合があるのではないかと思って記事にしてみました。

では。