令和2年分から、給与所得を確定される手続きである年末調整について、

令和元年分と異なる改正が多く行われています。

そこで、今回は、年末調整の際に考慮すべき改正事項について書いてみたいと思います。

*分かりやすくするため、一部条文とは異なる表現をしております。

(参考書籍・ホームページ)

・令和2年版 税務労務ハンドブック

・令和2年度版 税務ハンドブック

・令和2年3月 財務省 令和2年度 税制改正

用語の説明

〇令和2年分:令和2年1月1日から12月31日まで

(似た言葉として、令和2年度分:令和2年4月1日から令和3年3月31日までをいいます。)

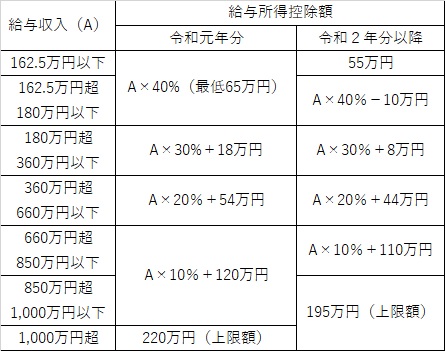

〇給与所得控除額:その1年中の給与収入から、給与収入に応じて差し引く一定金額のこと

〇給与所得=その1年中の給与収入ー給与所得控除額

〇所得金額調整控除の対象者

1年中の給与収入が850万円超(850万円ちょうどは所得金額調整控除の対象外)である本人で、以下の①から③のいずれかに該当する者は、所得金額調整控除を受けることができます。

①その本人が特別障害者である

②その本人が、年齢23歳未満(平成10年1月2日以降生まれ)の扶養親族を有する

③その本人が、特別障害者である同一生計配偶者もしくは扶養親族を有する

〇特別障害者:重度の知的障害者、精神障害者保健福祉手帳1級の人、身体障碍者手帳1級2級の人

〇扶養親族:その本人と生計を一にする親族(配偶者・青色事業専従者・事業専従者を除く)で、

合計所得金額が48万円以下の人

●「扶養控除」の対象の人(=控除対象扶養親族)と異なりますので注意です。

・控除対象扶養親族:扶養親族のうち年齢16歳以上の人(平成17年1月1日以前生まれ)

〇同一生計配偶者:その本人と生計を一にする配偶者(青色事業専従者・事業専従者を除く)で、

合計所得金額が48万円以下の人

●「配偶者控除」の対象の人(=控除対象配偶者)と異なりますので注意です。

・控除対象配偶者:同一生計配偶者のうち、合計所得金額が1,000万円以下であるその本人の配偶者

(例えば、合計所得金額1,000万円以下である夫がいて妻本人が合計所得金額48万円以下)

・源泉控除対象配偶者:その本人(合計所得金額が900万円以下に限る)と生計を一にする配偶者

で、合計所得金額が95万円以下の人

●源泉控除対象配偶者とは、毎月の給与所得の源泉徴収税額を計算する際に、「扶養親族等の数」に加える配偶者のことです。

つまり、毎月の給与計算で出てくるもので、年末調整の時には出てこない内容です。

〇合計所得金額:給与収入だけであれば、「給与収入ー給与所得控除額」となります。

合計所得金額48万円以下:給与収入だけなら103万円以下

合計所得金額95万円以下:給与収入だけなら150万円以下

合計所得金額1,000万円以下:給与収入だけなら1,195万円以下

改正の内容

給与所得の計算

給与所得控除額が一律10万円引き下げられます。

控除額の上限は、収入金額が850万円でその上限額は195万円となります。

所得金額調整控除の創設

1年中の給与収入が850万円超(850万円ちょうどは所得金額調整控除の対象外)である本人で、

以下の①から③のいずれかに該当する者は、給与所得調整控除を受けられます。

①その本人が特別障害者である

②その本人が、年齢23歳未満(平成10年1月2日以降生まれ)の扶養親族を有する

③その本人が、特別障害者である同一生計配偶者もしくは扶養親族を有する

●計算方法

次の金額を、給与所得の金額から控除します。

(給与収入-850万円)×10%

*給与収入が 1,000万円超の場合は、1,000万円となります。最大で15万円控除できます。)

●具体例

本人:本年中の給与収入9,000,000円 23歳未満の子あり

まず、給与所得の金額は、

給与収入9,000,000円-給与所得控除1,950,000円=給与所得7,050,000円 となります。

次に、所得金額調整控除を計算します。

(給与収入9,000,000ー8,500,000円)×10%=所得金額調整控除50,000円

最後に、給与所得金額から所得金額調整控除を控除して、総所得金額を計算します。

給与所得7,050,000円ー所得金額調整控除50,000円=総所得金額7,000,000円

この、総所得金額が税額計算の算出のもとである課税標準になっていきます。

配偶者控除などの所得要件の引き上げ

①同一生計配偶者、扶養親族の合計所得金額が48万円以下に(令和元年は38万円以下)

②源泉控除対象配偶者の合計所得金額が95万円以下に(令和元年は85万円以下)

③配偶者の合計所得金額要件が48万円超133万円以下に(令和元年は38万円超123万円以下)

これは、給与所得控除額が一律10万円引き下がったので、それに対応するように一律10万円引き上げたという背景があります。

なので、例えば、給与収入だけで103万円以下であれば控除を受けれるわけですが、

令和2年分=合計所得金額48万円+給与所得控除額55万円=給与収入103万円

令和元年分=合計所得金額38万円+給与所得控除額65万円=給与収入103万円

というように、給与収入自体は変更ありませんので注意です。

寡婦控除の見直し

寡婦控除・寡夫控除は、寡婦控除またはひとり親控除へ

「未婚のひとり親にも救済を」ということで見直された規定です。

これまでは、同じひとり親でも、離婚・死別であれば寡婦(夫)控除が適用される一方、未婚の場合は適用されず、婚姻歴の有無で控除の適用が異なっていました。

また、男性のひとり親と女性のひとり親で寡婦(夫)控除の控除額が違うなど、男女間でも扱いが異なっていました。

そこで、

①婚姻歴や性別にかかわらず、扶養親族である子を有する単身者について、

「ひとり親控除(控除額35万円)」が適用されます。

②上記以外の寡婦については、引き続き「寡婦控除(控除額27万円)」が適用され、

子以外の扶養親族を持つ寡婦について、男性の寡婦と同様の所得制限(所得500万円以下(年収678万円以下)が設けられます。

事実上婚姻関係と同様の事情にあるものは除かれます。

住民票の続柄に「夫(未届)」「妻(未届)」の記載がある者は対象外です。

文章だと難しいですね。具体的に図で示しますね。

.jpg)

.jpg)

特に、昨年以前と異なり注意すべきところは赤字で示しましたが、

①本人が女性の場合

扶養親族がいる場合でも、所得金額500万円超(年収678万円超)であれば、寡婦控除は受けられなくなります。

つまり、令和2年分から収入金額が一定額を超える女性は、扶養親族がいても寡婦控除が受けられません。昨年までは受けられていたのになぜ、とおっしゃる方が出てくると思われます。

②本人が男性の場合

男性の寡夫控除は、以前から本人の所得要件(所得金額500万円以下)があり、その要件はそのまま残りますが、

控除額が27万円から35万円に引き上げになります。

また、個人住民税も同様の改正が行われ、令和3年度分以後適用されます。

個人住民税においては、

ひとり親控除は30万円、寡婦控除は26万円が控除されることになります。

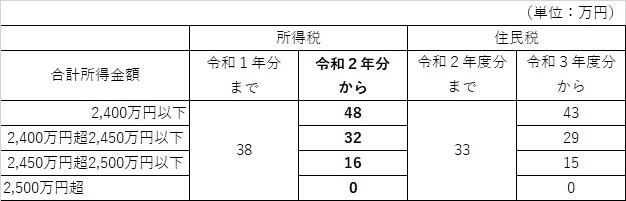

基礎控除の見直し

基礎控除額が10万円引き上げられました。しかし、合計所得金額が2400万円超の所得者本人はその所得に応じて控除額が逓減します。

配偶者(特別)控除、基礎控除、所得金額調整控除等の適用手続

給与所得者(本人)は、年末調整で配偶者(特別)控除、基礎控除、所得金額調整控除を受ける場合、

その年最後の給与などの支払日の前日までに、給与の支払者(会社や事業主)に

「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」

を提出します。

年末調整関係の書類は、例年9月以降に「国税庁ホームページ」に掲載されます。

毎年のように様式が変わり、本年も「給与所得者の基礎控除申告書兼~」というものすごい長い名前の書類ができてしまいました。。

まあ、今まであった書類を一つにまとめた感じなのですけどね。

ちなみに、先ほど説明しました、ひとり親控除及び寡婦控除については、

国税庁ホームページに、

という質疑応答が掲載されています。

寡婦控除の見直しの影響で、「扶養控除等(異動)申告書」も変更になりますが、

令和2年9月頃、国税庁ホームページ【https://www.nta.go.jp】に掲載する予定の「令和3年分 給与所得者の扶養控除等(異動)申告書」には~

引用:ひとり親控除及び寡婦控除に関するFAQ

という文言がありますので、9月頃には様式ができあがっていると思われます。

国税庁ホームページはよく更新されますので、チェックしておいてくださいね。

まとめ

今回は、令和2年分の年末調整の際に影響がある改正について書きました。

自分で書籍やネットで調べた情報を文章にまとめておきたかったので、

いっそうのこと皆さまにも、と思って作りました。

分かりにくい部分もあると思いますのでご了承ください。

これからも、自分なりに整理した内容があれば公開したいと思います。

では。

[事務所お知らせ]