個人事業主やフリーランスの方ですと、講師をしたり原稿を執筆したりすると報酬を受け取ることがあります。

その際に請求書や領収書などを見ていただくと、所得税が引かれた金額を受け取ることが多いです。

そこで報酬を受け取ったとき、どうやって記帳をしどうやって確定申告書を作成していけばいいのかについて書いてみたいと思います。

請求書や領収書で源泉所得税が引かれているかどうか

まずお手元に請求書または領収書など先方から受け取った報酬額がわかるものを確認します。

その際に、源泉所得税が引かれて入金されているかどうかを確認してください。

源泉所得税とは報酬を支払った側で前払いしている所得税のことです。

例えば、講師料を受け取った場合、

講師料10,000円だとすると源泉所得税1,021円を差し引かれていたら入金額は8,979円となります。

もし源泉所得税が差し引かれていないなら講師料10,000円がそのまま入金されてきているはずです。

源泉所得税が差し引かれている場合の記帳方法

では、講師料を例にとって源泉所得税が差し引かれている場合の経理記帳方法を見ていきます。

例えば、個人事業主が講師業を営んでいる場合だと、講師料は本業ですので事業所得になります。

一方、ほかの業種の方が講師をして得た報酬なら本業以外から得た収入ですので基本的に雑所得になります。

ただこの事業所得か雑所得かの判断は非常に難しいところがあります。

簡単に考えれば本業から得たものなら事業、それ以外は雑なんですけど…。

もし事業所得として受け取った場合ならそれは本業の売上になります。

一方、雑所得として受け取った場合ならそれは本業以外から得た収入となり売上にはならないということです。

では、具体的に経理記帳をしてみましょう。

講師が講師料を受け取った場合(本業=事業所得)

(例)講師料10,000円を受け取って源泉所得税1,021円を差し引かれた8,979円が普通預金に入金された

(借方) (貸方)

普通預金 8,979円 売上 10,000円

源泉所得税 1,021円

となります。入金額8,979円を売上にするのではありません。

あと、源泉所得税1,021円は一般的に「事業主貸」という勘定科目を使いますが、ここでは分かりやすいように源泉所得税という科目にしています。

講師ではない人が講師料を受け取った場合(本業以外=雑所得)

(例)講師料10,000円を受け取って源泉所得税1,021円を差し引かれた8,979円が普通預金に入金された

(借方) (貸方)

普通預金 8,979円 事業主借 10,000円

源泉所得税 1,021円

本業以外で講師料を受け取った場合には、売上ではありません。

なので「事業主借」という科目を使っていったん事業以外から得たものとして記帳をしておきます。

借方は先ほどと同じです。

(参考)源泉所得税が差し引かれていない場合

では、もし請求書などに源泉所得税の記入がない場合はどうしたらいいのでしょうか?

なければ無理に源泉所得税を差し引くことはしません。

相手の請求書どおりに合わせます。

つまり、原稿料10,000円を受け取ったことを記帳すれば大丈夫です。

確定申告書を作成するときの注意点

では確定申告書を作成するときはどうしたらいいのでしょうか。

源泉所得税は所得税を前払いしておく制度です。

支払先が事前に所得税を天引きしておいて納付させることで所得税の取りっぱぐれを防止する役目があります。

所得税は3/15までに申告・納付しなければなりませんが、この源泉所得税は報酬額に一定率を掛けた金額で計算されます。

つまり、その方の所得金額に関係なく一定額を概算で天引きしているため確定申告で正しい所得税額がいくらになるのかを計算する必要があります。

簡単にいうと、

というわけです。

では、先ほどの例を使って実際の確定申告書を作成してみます。

講師が講師料を受け取った場合(本業=事業所得)

この場合は売上に含めて計算していきますので、決算書の売上に10,000円を含めほかの売上や経費も計算していきます。

ここで講師をするにあたって経費がかかっていたらそれも含めます。

例えば、教室へ向かうための交通費などは経費になります。

ここでは、売上10,000円のほかに経費もなく、ほかの所得もないとしましょう。

売上10,000円がそのまま所得10,000円となります。これが事業所得の金額です。

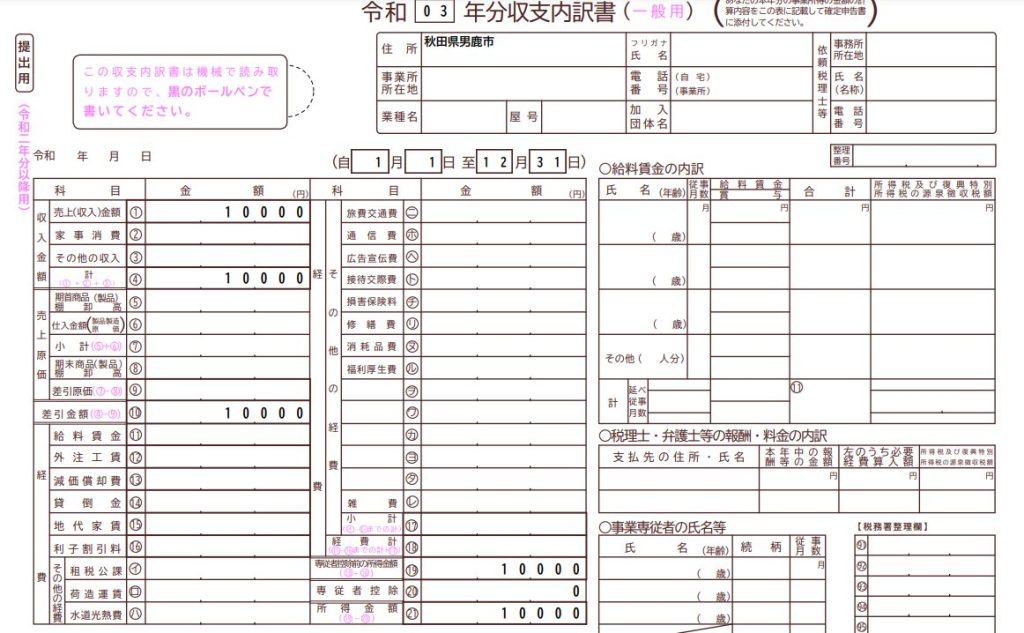

*以下決算書を作ってみました。白色申告で使う収支内訳書ですので名前が違いますが青色申告決算書とほぼ一緒です。

決算書が完成したら確定申告書の記入へとうつります。

所得控除は基礎控除48万円だけだとしますと、

10,000円から所得控除480,000円を差し引くと-470,000円となり切り捨てられて0円となります。

0年に税率をかけても0円。

つまり1年間で納めるべき所得税は0円のはずなのです。

しかし、先ほども書きましたようにすでに前払いしている源泉所得税1,021円があります。

本当なら0円でいいのに1,021円多く納めてしまっていることになります。

したがって、この1,021円がそのまま還付されてきます。

この場合、源泉所得税額欄㊽に1,021円を記入するのを忘れないようにしてください。

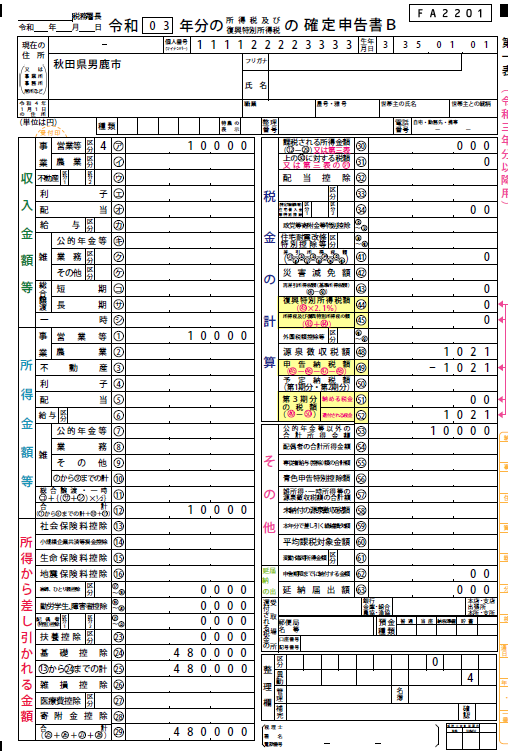

以下、申告書を作ってみました。

住所やマイナンバー・生年月日は適当です。

講師ではない人が講師料を受け取った場合(本業以外=雑所得)

この場合は雑所得として確定申告が必要になります。

なので、事業のように決算書を作る必要はありませんが、収入金額から必要経費を差し引いたものが雑所得となりますので、経費があれば集計しておきます。

今回の場合、収入金額が講師料10,000円で必要経費がないとすると雑所得は10,000円となります。

この場合、雑所得の「業務」欄に10,000円と記入することになります。

所得控除は基礎控除48万円だけだとしますと、

この10,000円から所得控除480,000円を差し引くと-470,000円となり切り捨てられて0円となります。

0年に税率をかけても0円。

つまり1年間で納めるべき所得税は0円のはずなのです。

しかし、先ほども書きましたようにすでに前払いしている源泉所得税1,021円があります。

なので、本当なら0円でいいのに1,021円多く納めてしまっていることになります。

したがって、この1,021円がそのまま還付されてきます。

この場合、源泉所得税額欄㊽に1,021円を記入するのを忘れないようにしてください。

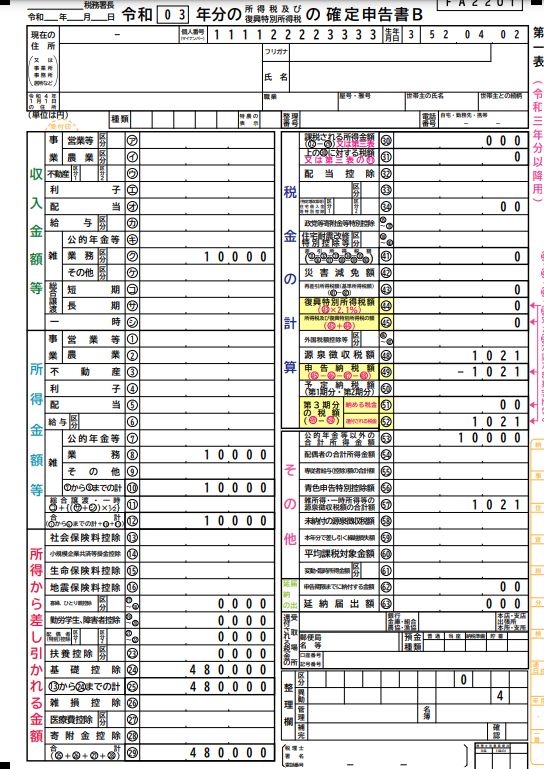

以下、申告書を作ってみました。

住所やマイナンバー・生年月日は適当です。

確定申告書は国税庁ホームページで作ると便利です

先ほどあげた決算書と申告書ですが、実際に国税庁ホームページにある「確定申告書等作成コーナー」で作成してみました。

そのままe-Taxで送信することもできるほか、印刷して紙で提出することも可能です。

どの数字を入力していけばいいかも指示してくれますし、エラーがあれば先に進まないようにもなっています。

入力すれば第二表なども自動で転記してもらえるためミス防止に役立ちます。

インターネットが使える環境であれば、ぜひ確定申告書等作成コーナーから作られることをおススメします。

ちなみに私も自分の確定申告書を作成するときはこちらを利用しています。

まとめ

記帳指導で報酬を受け取った時にどう記帳し申告書を作成したらいいのかというご質問を受けたので記事にしてみました。

ではそもそも源泉所得税が天引きされて入金されるのはなぜなのかについては、報酬を支払った側のことを説明するとお分かりになられるかもしれません。

支払った側と受け取った側、両方を知ると理解が進んでいくと思いますよ。

次回をお楽しみに。

では。