今年も確定申告の無料相談会に従事しています。

来られるお客様は年金を受け取っておられる方が多いです。

年金を受け取っている人も確定申告は基本的に必要ですが、例外として確定申告をしなくてもいい場合がありますので今日はそのお話を書いてみたいと思います。

年金受給者の確定申告不要制度とは

年金事務所などに年金相談に入っているときでもよくご相談されるのがこの確定申告のお話です。

年金を受け取っている人のことを年金受給者と呼び、公的年金等を受け取っている方は一定の要件を満たせば確定申告をする必要はありません。

具体的には、

②公的年金等以外の所得金額(給与や個人年金など)が20万円以下である

①②の要件両方を満たしていれば所得税の確定申告の提出や納税は不要です。

しかし、あくまで所得税の確定申告が不要というだけであって、住民税の申告は必要になります。

そうでなければ、自治体にいくら収入があるのか報告をしてもらわないと介護保険料や国民健康保険料などの計算ができなくなってしまいますので。

【事務所お知らせ】公的年金等の収入金額とは

公的年金等の収入金額とは、老齢年金の支給金額(介護保険料や住民税を引かれる前)を意味します。手取り額ではありません。

日本年金機構から郵送されてくる「公的年金等の源泉徴収票」をもとに確認をします。

収入金額の合計額とありますので、源泉徴収票が数枚あればすべてを合計します。

今現在、老齢厚生年金と老齢基礎年金を合わせて400万円を超える方ってあまりいらっしゃならないので最初の①の要件は満たす方が多いと思われます。

公的年金等にかかる雑所得以外の所得とは

公的年金等にかかる雑所得以外の主な所得の計算例を書いてみたいと思います。

| 所得の種類 | 所得の内容 | 所得金額の計算 |

| ㋐給与所得 | 給与、ボーナス、パート・アルバイト収入など | (収入金額)-55万円=(①) *給与収入が161万9千円未満の場合の計算方法 |

| ㋑雑所得 (公的年金以外) |

個人年金など | (年金の支払金額)-(掛金)=(②) |

| ㋒配当所得 | 株式の配当など | (③) |

| ㋓一時所得 | 生命保険の満期返戻金など | (支払保険料ー払込保険料ー50万円)×1/2=(④) |

| 公的年金等以外の取得金額 | 「①~④の合計」+㋐~㋓以外の所得(営業・農業・不動産・株譲渡など) →この金額が20万円を超えていたら申告必要 |

|

よくあるのは、このブログでも書かせていただいていますが年金と給与を両方もらっている場合です。

65歳未満で在職中の方 年金と給与両方もらうと確定申告が必要になります

給与所得が20万円を超えているということは、給与収入が75万円を超える場合です。

パートやアルバイト収入でも超えてしまう可能性があります。

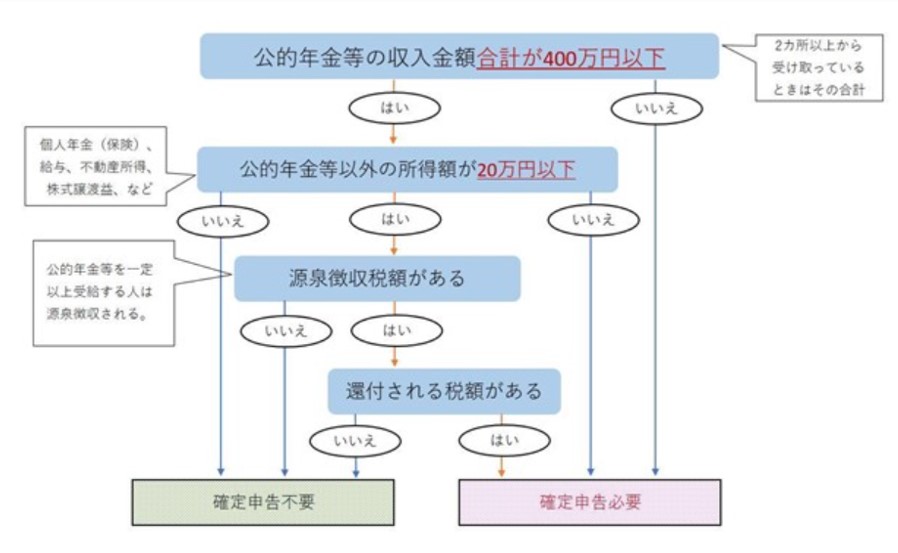

フローチャートで確認してみよう

では、ここから会計ソフト「マネーフォワード」に入っていたフローチャートを見ながら補足説明を加えていきたいと思います。

①公的年金等の収入金額400万円以下で、②公的年金等にかかる雑所得以外の所得が20万円以下であったとしても、

- 所得税の還付を受けられる方(医療費控除や寄付金控除がある)

- 確定申告書を提出することが要件とされている特例(株式等の損失の翌年以降への繰越など)を受けられる方

は確定申告の提出が必要です。

ただ何度も言いますが、年金受給者の確定申告不要制度はあくまで所得税だけ。

住民税の申告は必要になりますので、詳しくはお住まいの市区町村にお尋ねください。

まとめ

以前、年金受給者の方は収入金額にかかわらずすべて確定申告をされていたとのことで相談窓口も大変混雑していたと聞きます。

最近では、この制度もだいぶ定着してきたようですが相談会場ではよくご質問をお受けしますので今回取り上げてみました。

では。